3月29日,作为世界领先的集成电路晶圆代工企业,及中国内地规模最大、技术最先进的集成电路晶圆代工企业,中芯国际(0981. HK)发布了2017年的年度业绩。

年内利润大幅下滑

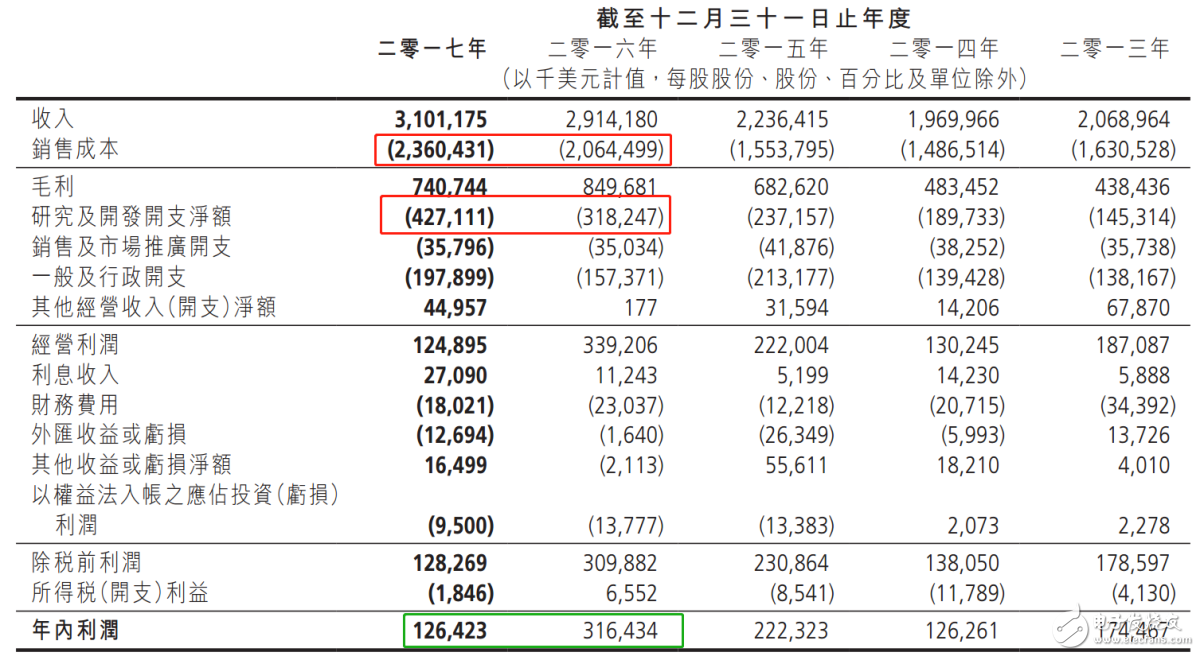

收入创下新高,由2016年的29.14亿美元增至31.01亿美元,升幅6.4%,但年内利润录得1.26亿,较2016年的3.16亿下滑60.13%,主要是因为销售成本、 研发开支净额的上升。 销售成本较2016年上升14.34%,导致毛利由8.5亿美元下滑至7.4亿,跌幅12.94%,再加上研发开支净额由2016年的3.18亿美元增34.28% 至4.27亿,使得年内利润大幅下滑。

收入创下新高主要因为已付运晶圆的数量上升,2017年,中芯国际晶圆付运量为431万片8寸等值晶圆,较2016年的395.77万片上升8.9%。 销售成本的上升,是由于折旧费用增加及晶圆付运量增长所致,2016年的折旧摊销费用为5.84亿美元,2017年增32.53%至7.74亿美元, 这也导致了中芯国际的毛利率由2016年的29.2%下降至2017年的23.9%。

18年资本开支计划

晶圆代工属于重资本行业,生产线的规模化、产品制程的先进化是企业的“护城河”,最新制程晶圆技术的掌握,将带给企业先发优势及价格优势,但这都是通过大量的资本研发投入实现的,新产能的扩充也将带来折旧费用使企业业绩承压, 就中芯国际而言,2017年,税息折旧及摊销前利润约11.2亿美元,同比增长约5.2%,创下历史新高。 但为了抢占技术高地及市场份额,产能的扩充与研发的投入将势在必行,放弃这两项投入,也就等于放弃了未来。

在2018年,公司对重大资本开支做了详细规划,预计资本开支约为19亿美元,主要用于:1.扩充拥有大部分权益的北京300mm晶圆厂、北京300mm晶圆厂、上海200mm晶圆厂、 上海300mm晶圆厂及江阴凸块厂;2.天津的新项目;3.拥有大部分权益的附属公司将聚焦于14纳米FinFET技术的研发。 中芯国际有望在2018年于产能及先进制程研发再进一步。

先进制程的追赶

中芯国际的2018,注定是变革的一年,在智能手机增速放缓的行业环境下,行业增长动力转向由先进制程的高性能运算产品为主,成熟制程的竞争愈加剧烈,价格压力远大于预期,这也是由于公司在先进制程技术方面的落后造成的, 如下所示为2017年各季度的毛利率情况,由于行业内竞争加剧,第四季度,中芯国际毛利率已下滑至18.9%。

晶圆代工厂数目众多,按照技术可分为三个梯队。 第一梯队:台积电、三星、Intel,掌握了10nm的高端制程量产技术;第二梯队主要有格罗方德(Global Foundries)、联电(UMC)等,在高端14nm上有小规模的量产,28nm制程算是完全成熟 ;第三梯度主要是中芯国际,28nm已实现量产,但是良率较低,40nm制程完全成熟。 所以,在行业环境主导力量发生变化时,工艺制程落后龙头代工企业2-3代的中芯国际显得较为吃力。

28nm晶圆的扩大生产是公司2017年的主要增长动力之一,来自28nm的收入占比从年初的5%迅速攀升至年底的11.3%。 其中,28nm的HKMG(金属栅+高K栅介质)已在2017年完成产能爬坡,改良版HKC+预计2018年投产,而针对14nm FinFET技术目前正处于研发阶段,预计2019年上半年量产。

估值方面,截止4月4日收盘,PE(TTM)为35.8倍,是港股市场中同行业最高的,以历史估值相比较,中芯国际目前PE也处于2014年来高位,这其中不乏投资者对梁孟松博士加盟后对14nm技术研究进度的看好。 但在缩小与产业龙头技术上的差距之前,中芯国际仍将面临现有制程的剧烈竞争,价格压力将影响公司业绩。

对于中芯国际来说,2018充满挑战,能否沉淀后“振翅高飞”,就看14nm先进制程的研究结果了。

欢迎分享,转载请注明来源:内存溢出

微信扫一扫

微信扫一扫

支付宝扫一扫

支付宝扫一扫

评论列表(0条)