纳斯达克CEO Adena Friedman在CNBC节目接受采访时表示,纳斯达克对于数字资产持有开放态度,将会考虑在未来提供数字资产交易。

若纳斯达克果真推出数字资产交易板块,将成为首个开辟数字资产交易的传统证券交易所。

而以比特币为代表的新兴数字资产市场,与股票、债券等为代表的传统金融市场之间的割裂和隔阂,也有望被打破。

无论从长短期来看,数字资产都将不再是当初的婴儿。

数字资产所面临的环境不断向好纳斯达克入局,所背靠的世界环境已经和过去大不相同。

2009年,比特币在全球金融危机的泥潭中诞生,匿名、去中介化、总量一定,为其赢得了一大批簇拥,然而,其合法地位,始终得不到各国政府的认可。

即便如此,也丝毫不影响以比特币为首的数字资产不断发展。

不过那时,比特币更多是暗网,这个不受监管的地下世界中流通的血液;接受比特币支付,也仍旧是小部分民间商家的自发行为,大部分国家未禁止,却也无相关法律予以规范。

直到一个国家的出现。

在大部分国家持保留、适当甚至严厉监管态度的同时,有一个国家选择了背道而驰,这个国家便是日本,其对数字资产的宽容态度几近出乎了所有人的意料。

2017年4月1日,日本修正后的《支付服务法案》生效,肯定了比特币为首的数字资产在支付领域的合法地位,相当于承认了比特币的货币地位。

同时,率先提出数字资产交易所施行牌照制,为审核符合条件的交易所颁发正规的数字资产交易所许可。

截至目前,已有16家日本注册的数字资产交易所获得了合规牌照。

之后,数字资产风靡日本,几乎每个商场,都可以看到打着支持比特币支付的横幅,大街小巷,也经常可见比特币的ATM机,随时支持日元和数字资产的汇兑。

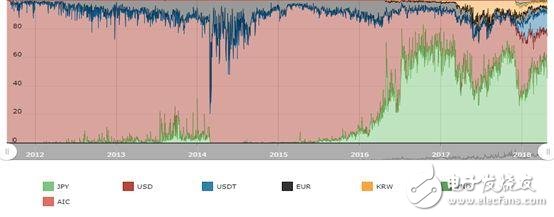

在数字资产不断普及的同时,日元逐步超越美元,成为了全球数字资产交易的第一大货币,几乎占到了日比特币交易量的50%以上。位列日元之后的是美元、泰达币(USDT)、韩元和欧元,分别约占日比特币交易量的30%、10%、5%和1%。

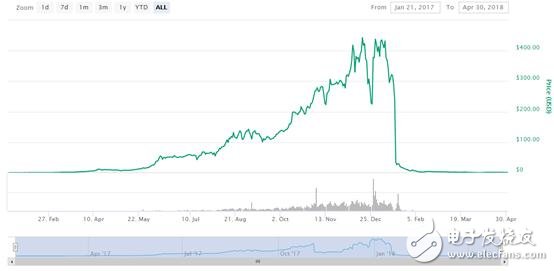

日本的这一举措,直接拉开了数字资产市场暴涨的序幕,17年全年,数字资产市场的总市值增长达30倍。

截至目前,数字资产市场的总市值已达四千亿美金,而在市场中交易的数字资产也已达1500多种。虽还不及传统金融市场的体量,但作为一个不受支持、时常受到打压的市场,已实属让人惊叹,甚至可以用波澜壮阔来形容。

而除了日本之外,澳大利亚政府也于2017年7月1日正式认可比特币的支付地位,并正式实施免除对比特币的双重征税、交易税以及商品与服务税政策,并于2017年底推行对数字资产交易所的注册登记制,授权该国金融情报机构——澳大利亚交易报告分析中心(Austrac)监管比特币交易所。

进入2018年,即便是曾经全面封杀比特币等数字资产的俄罗斯,也开始改变态度,转为拥抱,其财政部提出《数字金融资产法》草案并提交国家杜马审核,希望在立法层面对数字资产予以肯定,并进行规范。

而委内瑞拉“石油币”的出现,则更像是第三世界国家的一次拥抱区块链的宣言。

2018年1月31日,委内瑞拉总统马杜罗宣布,由委政府发行的区块链数字资产“石油币”(PETRO)于2月20日正式预售,总发行量1亿枚,由委内瑞拉石油与贵金属储备背书,币值与委内瑞拉一揽子原油均价挂钩,总估值约60亿美元。

虽然,官方英文版白皮书中并未提及作为担保的原油如何兑现,只是承诺“石油币”可以兑换其他数字资产或法币,或在线上交易中充当原油商品的代表物;同时,委内瑞拉官方推出该“石油币”的动机,或许也并非那么纯粹。

然而,我们仍能实在地感受到,数字资产所面临的环境正发生着天翻地覆的变化。

从长期来看,数字资产发展的趋势已经形成。新时代背景下,我们一定会看到越来越多的国家开始拥抱数字资产,逐步一改曾经的保守态度,让数字资产走到阳光下。

而美国纳斯达克,只是其中之一。

美国或将成为审视证券类通证的范例纳斯达克的数字资产决心,有国际趋势的影响,也有国内监管因素的必然。

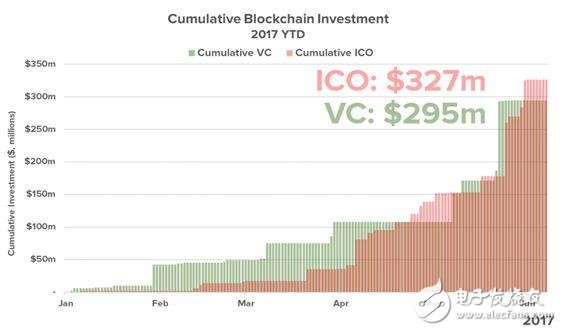

2017年,首次通证发行(IniTIal Coin Offering,指代围绕通证进行的一种众筹,众筹份额会以通证的形式出售给投资者,换取如比特币、以太坊等的主流货币)作为一种新兴的融资方式,快速崛起,不到一年时间,便超越了传统的风险投资在初创企业融资领域的老大哥地位。

而上述通证发行做法是否属于证券,历来存在较大争议,也面临很大的法律空白。

在美国,由于证券发行面临的严苛监管以及繁琐的注册流程,此前,项目方大多通过将发行的通证认定为“UTIlity Token”(即实用型通证,类似积分,仅有使用价值)的方式进行合规,从而避免类似IPO上市的监管和流程。

这种监管上的空白,虽然成就了很多优质的初创企业,却也给了很多人钻空子、欺骗投资者的机会。

其中,最大的骗局来自于Bitconnect。

该公司曾邀请人们将比特币存入该交易所,以换取BitConnect通证,而该通证可以借给其他人,并为投资人提供高达40%以上的利息。Bitconnect公司没有列出联系人的详细信息,也没有提供其团队的任何信息,也没有提供一份白皮书,但是人们还是把钱投入其中。

这一庞式骗局一直在持续,直到2018年初,Bitconnect被德州、北卡罗莱纳州政府勒令停业,引发崩盘,而此时创始人团队早已跑路,投资者损失惨重。

进入2018年,随着美国证监会启动对各类通证发行项目及相关机构的调查,以及2月初美国国会数字资产听证会上,证监会主席Jay Clayton认为几乎所有的通证发行都是证券的一席话,正式宣告蛮荒时代结束,监管将对通证发行市场的乱象祭出杀器。

此后,越来越多的区块链项目抛弃了“UTIlity Token”这种不成熟的合规方式,转向承认通证的证券属性,以此彻底规避法律风险。

然而对于大部分初创项目来说,传统的依照《证券法》要求进行登记和信息披露仍旧存在不小的难度。这时,两种可豁免在证监会登记即可发行证券的规则映入了眼帘:

RegulaTIon A+和Regulation D。

Regulation A+:

源于2012年奥巴马总统签署的旨在支持中小企业发展的乔布斯法案(JOBS ACT),系适用美国、加拿大注册的小型初创公司的迷你上市规则,该豁免规则最典型的特点在于:

融资金额有上限,最多5000万美金

向大众投资者公开筹集

可进行公开宣传、路演

投资者无限售期

Regulation D:

系美国证监会制定并于1982年实施的关于私募证券发售规则,下设Rule 504,Rule 506(b)和Rule(c)三类发行准则。通证发行项目多采用后两者,该豁免规则最典型的特点在于:

融资金额无上限

向合格投资者进行私下募集

不可进行公开宣传、路演

投资者12个月限售期

故事到这里并没有结束。

随着美国证监会对数字资产监管的强化,传统的美国本土数字资产交易所也面临审查,部分符合证券条件的数字资产可能会被强制下架。

而若此时没有符合监管要求的交易所收纳这些证券类数字资产,它们都将面临无处可去,流动性丧失的境地。

这也是为什么我们认为,与其说是纳斯达克主动跨出这一步,不如说,本身留给美国政府的时间就不多。

美国对数字资产交易实行的是征税制,而若大量的通证无法在美国本土上市交易,转而出海,政府不仅无法征得相关交易产生的税收,更无法留住优质的区块链项目、人才。任何一点,都不利于美国。

因而,对于美国来说,从国家层面推动数字资产交易的合规化,势在必行。

而纳斯达克后期针对各类通证的属性,即如何判定比特币、以太坊以及其他ERC20通证是否属于证券,以及是否涉及分级管理,如何上币。都将成为他国的范例。

为什么偏偏是纳斯达克喊出了口号纳斯达克作为吸纳了苹果、谷歌、脸书、亚马逊等一系列高科技公司的证券交易市场,历来对新兴科技具有很高的包容度,与数字资产背后所蕴含的区块链科技不谋而合。

同时,纳斯达克也是全球首家电子化的股票市场,而数字资产本身也是电子化的。从特性上,数字资产就与纳斯达克极度匹配。

事实上,纳斯达克也早已经在布局和探索区块链。

2015年

在拉斯维加斯举办的Money20/20会议上,纳斯达克正式推出其基于区块链技术的产品——Nasdaq Linq,该平台基于区块链技术,允许企业向投资者私募发行“数字化”的股权,这被认为是纳斯达克摸索区块链上的股权清结算的尝试。

2016年

纳斯达克推出Nasdaq Financial Framework系统,为纳斯达克全球金融基础设施客户提供端到端解决方案,并提供基于区块链的各种服务,向外输出区块链技术和能力。

2017年

纽约互动广告交易所(Nyiax)宣告进入试点阶段,该交易所允许出版商、广告客户以及媒体广告投放商基于保障性合同购买、销售、重新交易广告资源。它将成为第一个建立在云端并在区块链上运行的交易所。而纳斯达克将为其提供技术支持。

因而,由纳斯达克率先提出进军数字资产交易,并不奇怪,也最合适不过了。

数字资产交易,未来的格局如何纳斯达克的加入,给数字资产交易的版图,带来了一丝的不确定性,也势必会引来更多的传统证券交易所入局,传统的数字资产交易所将会面临来自传统金融的竞争压力。

但对整个数字资产市场来说,这是一个极大的强心剂。

目前,全球共有200多家数字资产交易所存在,良莠不齐。数字资产交易的核心一方面在于流动性、深度,另一方面在于规范和风控。

传统金融的入局,必将加速这一领域的洗牌,过剩的落后产能将被淘汰,而优质的平台将会借此进一步脱颖而出。

除此之外,传统金融的入局,也将加快数字资产市场与传统金融市场的融合:

一方面,数字资产交易所将会寻求获取相关金融类的牌照,以此抓住证券通证化(security tokenization)这一大趋势。美国的数字资产交易所Coinbase CEO此前于4月初表示公司正向美国证监会申请执照,欲转型成为持牌券商和全国性证券电子交易平台。

另一方面,像Nasdaq这样的传统证券交易所,面临着客户门槛、技术门槛等等,需要与数字资产交易所进行合作,而数字资产交易所,也需要借鉴传统证券交易所在风控等等方面的经验。而4月25日,文克莱沃斯兄弟创办的数字货币交易所双子星(Gemini)宣布与纳斯达克合作,将使用纳斯达克技术对其所有数字资产的交易配对进行监测,便是合作与拥抱最好的例子。

数字资产交易是24*7的无休止、无国界市场,需要一套全新的体系以支持其运转。

同时,传统证券交易所也将面临各式各样的风控挑战,例如冷热钱包处理、数字资产代码漏洞识别及预警处理机制等。

未来,我们一定会看到纳斯达克及后继者向数字资产交易所借鉴上述方面的经验。

最终,数字资产交易,将演变为一场合规、风控、服务能力的比拼,缺一不可。

我们相信,数字资产以及区块链的前景是一片光明的。

2018年,注定是不平凡的一年,未来已来,让我们拭目以待……

欢迎分享,转载请注明来源:内存溢出

微信扫一扫

微信扫一扫

支付宝扫一扫

支付宝扫一扫

评论列表(0条)