在日本大阪的Dev5期间,我曾就一个通用的利息优化协议做过分享。

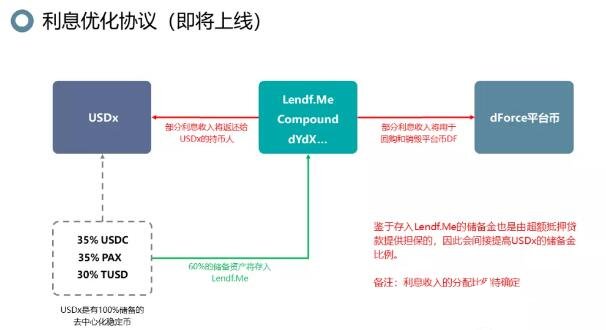

我们即将发布该协议(dForce改进提议001或DIP001),并会以不同的方式与dForce平台的USDx稳定币协议和StableSwap流动性协议进行整合。

今天,我们先来看看该协议的设计框架。

该改进方案提议从基于抵押模式的DeFi系统里释放更多的流动性,即通过解锁抵押资产并将其存入生息协议(如Lendf.Me,Compound等)的方式来获得更高的收益,进而提高资本使用效率。

我们计划先从USDx稳定币协议开始整合利息优化协议,具体的流程和设计方案如下:

DeFi领域广泛采用超额抵押的模式,而大多数去中心化金融协议目前的资产抵押率均在300%以上,这主要是为了降低抵押资产价格剧烈波动所带来的风险。然而,我们认为在部分应用场景(去中心化金融协议)里,可以通过释放一定比例的抵押资产流动性的方式来提高资本回报率。

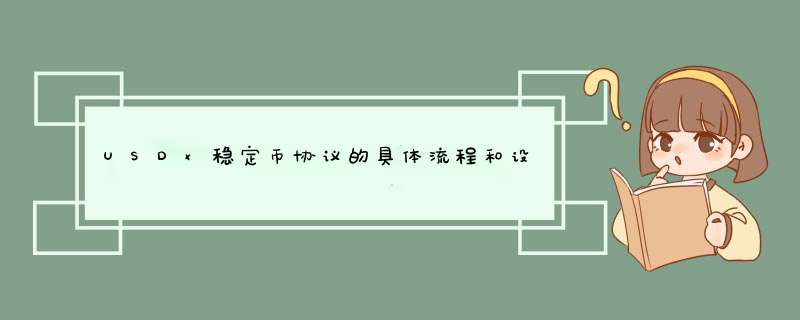

让我们先来回顾一下USDx稳定币协议:

USDx (usdx.dforce.network) 是dForce开放式金融协议堆栈推出的第一个DeFi协议。作为一个链上合成型的去中心化美元稳定币协议,每个USDx背后都有100%的成分稳定币储备(1 USDx=0.35USDC + 0.35 PAX + 0.3 TUSD)。用户可以通过铸币协议存入成分稳定币并自动铸成USDx,反之,也可以通过铸币协议销毁USDx并按事先约定的权重拿回一篮子的成分稳定币。

USDx是一个对储备抵押资产流动性要求较低的稳定币协议——除非有人希望销毁USDx并拿回一篮子的成分稳定币,其余时间内,USDx的抵押资产(即成分稳定币)都被锁定在智能合约之中。绝大部分的成分稳定币都将作为抵押资产长期被锁定在智能合约之中,这与法币型稳定币的模式极为相似。

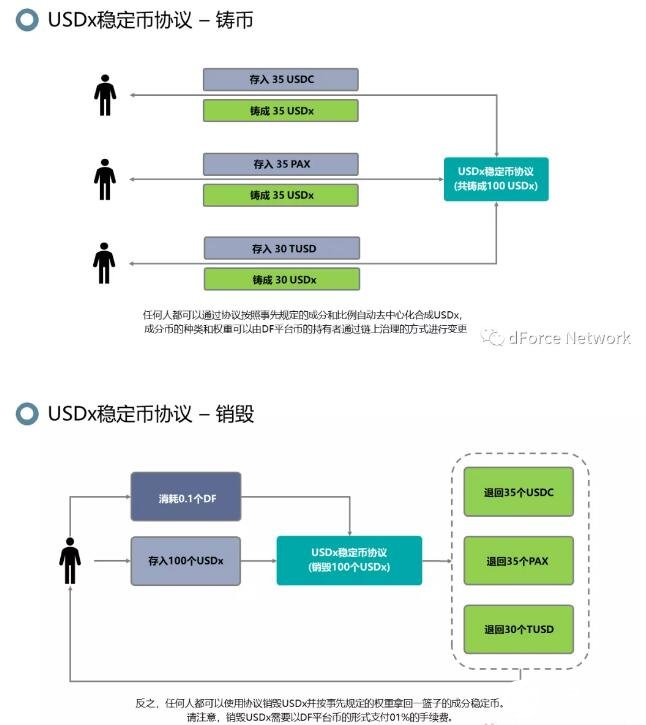

利息优化协议可以允许发起协议(iniTIated protocol)将其部分抵押资产从智能合约中取出并存入目标协议(designated protocol),比如借贷协议,以获得活期存款利息。

举例说明,我们通过dForce改进提议001(DIP001) 提出将USDx协议中60%-70%的成分稳定币抵押资产取出并存入Lendf.Me(或Compound等其它借贷协议)并获得存款收益。这部分额外获得的利息收入将用于再分配(如分配给USDx的持币者或用于回购并销毁DF平台币)。

假设成分稳定币可以获得年化4%的存款利息,这将为流通中的USDx额外创造约年化2.4% (4%*60% = 4%) 的利息 (假设60%的抵押资产被用于生息)。也就是说,这部分额外的系统性收益与用户将USDx存入货币协议所获得的存款利息是不重叠的,因此这将有效提高USDx稳定币的利息回报率。这种设计本质上类似于法币型稳定币的资金管理模式,即法币型稳定币的发行方将美元储备投资于债券或国债,然后将获得的利息重新分配给稳定币的持有者(当然,现在所有法币稳定币发行方并没有给用户返还这部分利息)。归功于DeFi与生俱来的可组合性,在传统金融里完成这些流程是十分繁琐复杂的,然而对于USDx这类的开放式金融协议来说却轻而易举。

同时,由于存入借贷协议的抵押资产 (成分稳定币) 同样也是由超额抵押贷款提供担保的(例如,Lendf.Me规定为不低于125%的抵押率),因此将间接把USDx的抵押率由100%提高至115% (40%*100%+60%*125%)。

利息优化协议 (DIP001) 是一个通用型的框架并可与任何抵押资产模式的协议相组合。

尽管DIP001具备卓越的利息优化能力,但也会有流动性的限制,因此整合时需要格外谨慎小心。流动性受限是由于抵押资产被借出去,因此DIP001更适用于那些对流动性偏好较低的协议,例如USDx稳定币协议,仅在用户销毁USDx时并取回一篮子的成分稳定币时才需要动用抵押资产。另外,DIP 001尤其适合抵押资产收益相对较高(如稳定币)的协议。

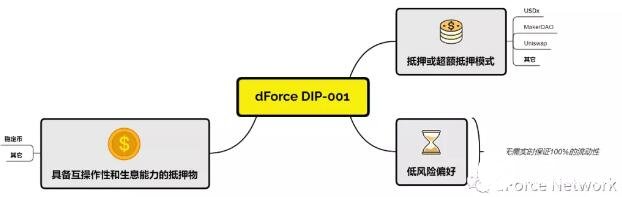

利息优化协议的设计框架主要包括以下几个模块:

协议的匹配度测试:

DIP 001更适合于下列协议:

· 抵押类或超额抵押类协议 (USDx,Maker, Uniswap等)

· 对储备资产的流动性要求低的协议(无需实时保证100%的流动性)

· 具备互 *** 作性和生息能力的抵押资产(如广泛用于DeFi领域的稳定币

此外,整合DIP001前需要充分评估相关的风险和解决办法,包括并不限于:

智能合约风险:

众所周知,协议之间的交互有可能会导致额外的智能合约风险。

解决方案:

独立、中立地处理协议之间的交互,例如,将USDx的成分稳定币存入Lendf.Me被视为普通的交易(与其它用户的 *** 作无异)。为了进一步降低风险,我们还建议在整合过程中加入可升级及风险中止的模块,并以灰度渐进方式做整合。

流动性风险:

流动性风险主要包括两个方面:第一层是发起协议(如USDx),为保证用户在销毁USDx时可以及时拿回成分稳定币,不能把100%的储备都存入Lendf.Me生息;如果将100%的储备拿去生息,将会导致交易失败(用户无法及时销毁USDx)。

在目标协议方面还存在第二层风险,即如果发起协议中的可用储备枯竭,会自动触发交易以从目标协议中提取储备,但如果提取的资产额度超出了目标协议本身的流动性储备,也会导致交易失败。

解决方案:

在发起协议中保留一定比例的储备(例如30%~40%),以便能够满足用户从发起协议中提取流动性的需求;只与基于激励的具有流动性反应机制的目标协议做交互,例如Lendf.Me或者Compound,当某种资产被借出且该种资产面临流动性枯竭的问题时,存款利率和贷款利率都会大幅增长,从而会刺激更多的供应并抑制更多的贷款,使得该协议的流动性恢复到正常水平。

以上为接入利息优化协议有可能带来的一些风险,在执行时需要根据具体情况具体分析。

还有其他方法,如使用Compound的cToken来解决类似的问题,我们在这里介绍的是一种更通用的框架,可以与各式各样的协议进行整合。

在dForce生态里,DIP001将在资产协议USDx和借贷协议Lendf.Me之间建立流动性桥梁,USDx铸币的一定比例的稳定币储备将会自动存入Lendf.Me,从而进一步优化USDx的利息曲线(更高的利息),并提高Lendf.Me的资本效率和为DF平台币提供价值捕获。

目前该利息优化协议正在进行第三方代码审计,之后我们会进行开源,希望看到更多的项目使用DIP 001来进行创新,也期待更多关于DIP001的相关讨论。欢迎加入我们的社区,一起来探索开放式金融的潜力。

责任编辑;zl

欢迎分享,转载请注明来源:内存溢出

微信扫一扫

微信扫一扫

支付宝扫一扫

支付宝扫一扫

评论列表(0条)