云管端为通讯连接器创造新的增长空间,产品升级带来需求放量。伴随5G时代的到来,5G网络将引发技术变革,驱动通信设备升级,资本开支显著上升,通讯连接器将进入5G时代,对其速率和储存的要求大幅提高,同时,万物互联时代数据流量激增,驱动通讯设备网口需求大幅增长,通讯连接器市场有望迎来量价齐升的新时代。从下游客户上看,数据通信市场的规模变化与无线接入网的升级换呈现较强的相关性,全球交换设备与服务器需求旺盛,其中国产设备商在全球范围内的市场份额呈现扩张趋势。公司作为通讯连接器龙头,在通讯连接器市场有领先的研发优势,公司研发的高速连接器已在各种电子设备中得到广泛应用,其中SFP光电连接器可应用于高端服务器,具有较高的技术壁垒,同时,公司与下游客户保持着良好长久的合作关系,下游市场格局的改变,有望助力公司业绩放量。

创新业务想象空间大,业务协同带来规模效应。公司战略布局汽车连接器领域,未来,伴随着汽车电子化程度的提高,与新能源汽车的普及,汽车连接器将实现量价齐升。同时,在产业发展趋势上,中国占全球汽车产量的比例从2007年的12.1%增长至29.8%,在新能源汽车领域,国内政策的大力扶持与企业的研发投入,未来中国有望实现弯道超车,利好下游相关配套产业。公司目前已大力投入汽车连接器的研发,2017年实现了收入大幅增长,目前市占率仅不到0.5%,未来,依靠公司先进的研发能力与强大的客户维护能力,有望共享新能源汽车行业红利。

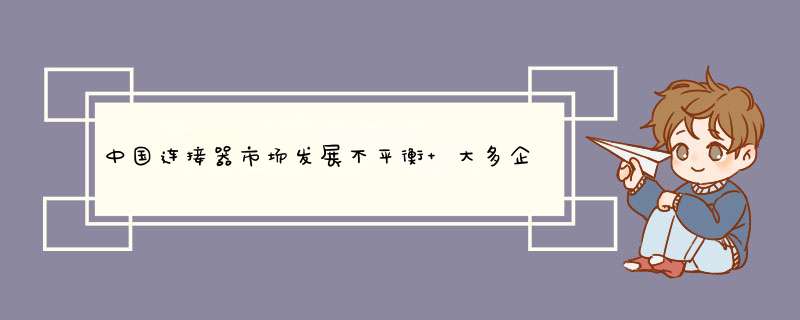

收入稳健增长,通讯连接器占比最大,汽车连接器成长快通讯连接器占比最大,汽车连接器成长快。分产品来看,通讯连接器是公司核心产品,收入占比始终保持约60%以上;消费电子连接器是公司第二大主要产品,收入占比保持约25%,2017年具有较高毛利率的高端USB-C销售收入实现了较大幅度的增长;此外,其他连接器占比逐年提升,主要是公司战略性布局汽车及工业连接器等其他连接器产品。

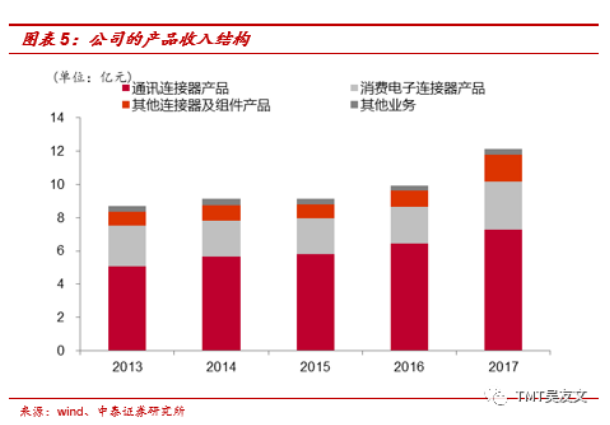

收入增长相对稳健,成本上行导致利润下滑。公司近年来收入保持稳健增长,2017年营收12.15亿元,同比增长22.59%,主要得益于高端产品的放量以及大客户的持续开拓;归母净利润0.94亿元,同比下降5.17%,主要是毛利率下降2.10pct,导致盈利能力出现下滑。2018年前三季度公司收入9.96亿元,同比增长13.43%,增长势头依然稳健;归母净利润0.63亿元,同比下降14.40%,主要是原材料价格上涨导致成本上行明显,以及公司加大研发投入所致,同时新投资子公司业绩亏损也进一步拖累了公司业绩。

云管端推动通讯连接器升级放量,汽车连接器有望实现弯道超车下游应用广泛,三梯队竞争格局连接器是电子电路的沟通桥梁,下游应用广泛。连接器主要包括电连接器和光纤连接器,是整机电路系统电气连接必需的核心基础元件,其作用是借助电/光信号和机械力量实现接通、断开或转换,可应用在所有电子产品中,从微型胶囊摄像机到大型国防设备都离不开连接器。随着应用对象、频率、功率、应用环境等不同,有各种不同形式和结构的连接器。连接器行业上游原材料包括有色金属、塑胶原料、稀贵金属和辅助材料等,有色金属及稀贵金属占连接器的成本比重最大,塑胶原料和辅助材料占比次之。连接器行业下游包括消费电子、汽车、数据通信、工业、医疗、航空航天及军事等领域。下游产业的规模增长与技术革新是推动连接器市场增长的主要因素。

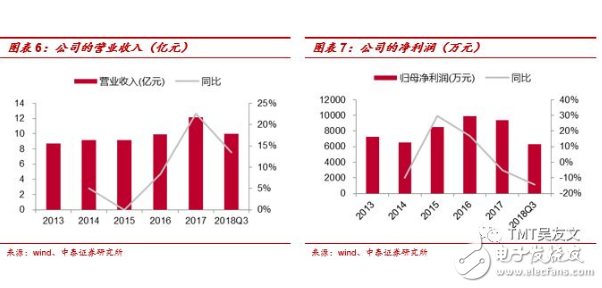

全球连接器市场呈扩大趋势,新兴市场呈强劲增长。全球连接器市场需求持续增长,市场规模总体呈扩大趋势,据 Bishop & Associates统计,2009年全球连接器市场需求规模为343.90亿美元,到2016年全球连接器市场需求规模达到541.64亿美元,预计2020年市场规模有望突破600亿美元。从区域分布来看,全球连接器市场主要分布在北美、欧洲、日本、中国、亚太(不含日本和中国)五大区域,2016年这五大区域占据了全球连接器市场94.5%的份额。近年来,由于受到全球经济波动的影响,北美、欧洲和日本连接器市场增长缓慢,出现了下滑态势,而以中国及亚太地区为代表的新兴市场呈现强劲增长,成为推动全球连接器市场增长的主要动力。

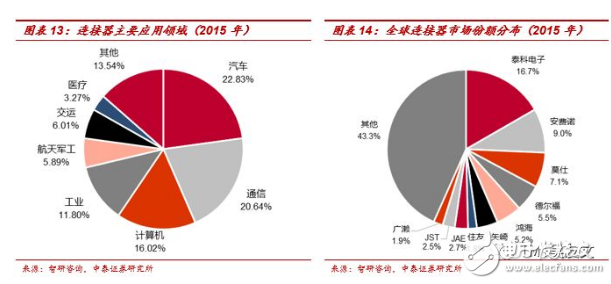

汽车连接器是最大应用市场,研发能力构筑竞争壁垒。从下游市场来看,连接器广泛应用在汽车、通讯、航空航天、军事装备、计算机、工业、家用电器等多领域,据智研咨询的统计,汽车连接器占比最大,占全球连接器市场的22.83%,通信紧随其后,占比20.64%。未来,随着汽车电子化的增加,与5G网络的布局,汽车与通信连接器仍将有较大发展空间。同时,在消费电子领域,随着可穿戴设备的发展,VR\AR 技术的突破,未来消费电子连接器的规模也将相当可观。从市场份额来看,全球连接器市场份额相对集中,据智研咨询统计,2015年全球前三大连接器公司——泰科电子、安费诺、莫仕总市场份额达32.8%,具备较强研发实力的大型企业更容易获得连接器市场的竞争优势。

三梯队竞争格局,部分领域有望实现弯道超车。中国连接器市场发展不平衡,大多企业规模较小,目前我国连接器制造厂商有1000多家,其中外商投资企业约有300家,本土企业约有700多家,主要集中在长三角和珠三角地区,但连接器高端技术和高端产品基本由行业国际巨头垄断,少数国内企业虽然也生产高端连接器产品,但相对于国际巨头而言规模仍较小,国内大多数中小规模的连接器生产企业不具备自主开发设计能力。我们大致可以将我国连接器市场分为三个梯队:

未来随着新能源汽车、通信、军工等的迅速发展,中国厂商未来存在较大的进口替代空间,部分领域(如新能源汽车连接器)甚至有望弯道超车。

欢迎分享,转载请注明来源:内存溢出

微信扫一扫

微信扫一扫

支付宝扫一扫

支付宝扫一扫

评论列表(0条)