1. 原材料陆续涨价打破行业原有格局

PCB生产所需的原材料种类较多,主要为覆铜板(CCL)、半固化片(PP)、铜箔、铜球、金盐、油墨、干膜等材料。通常来讲,PCB成本构成中覆铜板占37%左右、半固化片13%、金盐8%、铜箔铜球5%,人力成本占比也相对较高约11%左右,不同种类产品原材料占比略有调整。

覆铜板是在高温高压的条件下将半固化片(PP)上下表面与铜箔粘结在一起制成不同规格厚度的基板,而半固化片则主要是通过玻璃纤维布、树脂和添加剂合成的一种片状粘结材料。根据覆铜板板材薄厚不同,其成本构成中玻纤布占成本的25%~40%,树脂成本占比25%~30%,铜箔占比30%~50%。由于覆铜板行业集中度较高,议价能力较强,价格向PCB产业传导较为顺畅,因此整体看,PCB企业的成本对上游主要原材料电解铜箔、玻纤布、合成树脂等的价格较为敏感,涨价效应将对PCB企业的盈利带来很大的压力。

1.1. 铜箔价格在高位波动,供需关系下半年将有所缓解

本轮铜箔企业受到新能源汽车对于锂电铜箔需求上升影响,积极转产锂电铜箔,用于生产PCB板的标准铜箔减少,导致铜箔自2016年初开始迅速涨价。标准铜箔与锂电铜箔两者在生产设备和工艺上有差别,锂电铜箔加工工序少,工艺处理简单,毛利高于PCB 用标准铜箔。随着我国新能源汽车鼓励政策的推进,新能源汽车生产量扩大,作为锂离子电池负极载体用的铜箔的需求也出现巨增,国内外厂家转产的积极性较高。根据覆铜板行业协会估计,2015年台、日、韩三国生产锂电铜箔共计6.2万吨,占电解铜箔总产量30.62%。2016年国内新增锂电铜箔(包括转产)1.67万吨,使得标准铜箔占总国内电解铜箔总年产能的比例由2015年的82.3%减少至2016年的79.8%。

铜箔的价格主要由铜价和加工费组成。从国际铜价的走势来看,铜价自2016年初开始向上走,2017年下半年一度触及历史高点,国内山东金宝2017年7月5日发布每吨铜价上调1000元;2017年7月11日,威利邦电子也宣布铜箔上调2000元/吨。同期,由于约15.7万吨的铜箔退出了FR-4的供应链,这部分约占标准铜箔总量的31%左右,导致PCB生产所需铜箔供给严重收缩,铜箔加工费大幅上涨。2018年年初至今,铜价在高位小幅回调,但铜箔加工费依然未有调整。

铜箔新增产能最快从2018年下半年开始陆续释放,部分缓解上下游的供需压力。铜箔的扩产难度在于日本进口的钛阴极辊生产设备,日本厂商通常不会因为铜箔需求增加而扩产阴极辊。设备的供给紧张导致铜箔的扩产周期从1-1.5年增加至1.5-2年。据国内覆铜板行业协会统计,17年有6.9万吨的新增电解铜箔产能释放,其中81.2%为锂电池铜箔产能;18年国内有7家铜箔企业新增6.85万吨产能,其中89.1%为锂电铜箔产能,因此到18年底锂电铜箔市场很可能供大于求。

铜箔涨价是覆铜板涨价的主要驱动力,通过覆铜板间接传导给PCB企业,通过敏感性分析,铜箔每涨价10%就会导致PCB成本增加1.6%~2.35%。铜箔属于资本密集型行业,大规模生产为主,市场集中度相对较高,对下游有较强的议价能力。铜箔涨价将对下游成本造成很大压力。

1.2. 行业周期叠加环保压力,双轮驱动玻纤布涨价

资本密集型的玻璃纱行业,市场高度集中,厂商议价能力强。玻纤纱由硅砂等原料在窑中煅烧成液态,通过极细小的合金喷嘴拉成极细玻纤,再将几百根玻纤缠绞成玻纤纱。窑的建设投资巨大,为资本密集型产业,3万吨的窑炉需要4亿人民币,新建窑炉需要18个月,景气周期难以掌握,且一旦点火必须24小时不间断生产,而且过五年左右,必须停产半年维修,进入退出成本巨大。玻纤布行业集中度较高,全球产能70%集中在中国巨石、OCV、NEG、重庆国际和泰山玻纤5家企业。在我国,中国巨石、泰山玻纤、重庆国际、山东玻纤、四川微玻和长海股份集中了全国80%的产能。

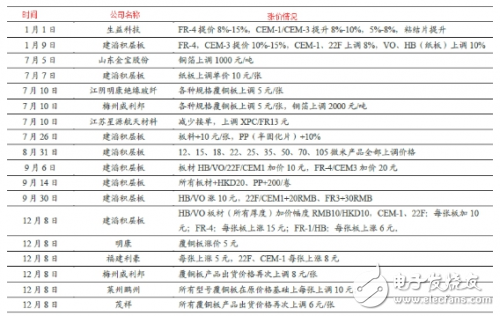

电子玻纤布价格自2016年三季度开始一路上涨近3倍,以厚板用的7628布为例,2016年7月份的均价仅为3.2元/米上涨至2017年4月的8.7元/米,逼近10年来历史高点10.6元/米。下表为多家主要供应商2017年宣布的涨价消息。

玻纤涨价的原因可以总结为以下四点:

玻纤厂商主导的供给端的产能收缩:玻纤行业集中度高,有明显的周期性。在玻纤电子纱/电子布前期市场持续低迷的情况下,很多拥有池窑的企业,优先发展玻纤粗纱产品,新建玻纤电子细纱池窑项目减少,内资企业中仅泰山玻纤新建5万吨玻纤细纱池窑,于2015年11月点火运行。而在2016年泰山玻纤、重庆国际上海基地玻纤细纱池窑陆续被关停,合计减少3.8万吨电子玻纤细纱。另外,重庆国际本部基地有座玻纤细纱池窑冷修停产,行业电子玻纤纱在产能出现小幅回落。在电子玻纤纱产能有限情况下,致使在短期内供求趋于紧张。

环保压力加大,仿布产量萎缩引起电子玻纤纱布供需关系的有所改变。

新的产业政策指导下,电子布产能趋向有玻纤池窑的企业集中,造成电子布专业生产厂的存压力增大。

18 年初至今部分玻纤布价格已经开始松动。我们从市场了解到,厚板用7638 布、 2116布降幅较大,平均降幅5%~18% ;薄板用玻纤布料号价格依然维持在高位。 前期在冷修的池窑已于18Q2开始陆续点火,产能逐步释放,今年对供给端影响比较大的因素将是环保限产,中低端不合规的企业将进一步出清。

1.3. 树脂价格依然高居不下

合成树脂因为拥有较好的力学性能、电性能和黏结性能,从而成为覆铜板板重要的原材料之一。不同种类PCB对树脂的要求不同: 一般来说, 单/双面板、多层板及 HDI等主要采用酚醛树脂和环氧树脂,高速 /高频制板主要使用聚四氟乙烯,近年流行的无卤覆铜板则使用环保型非溴基树脂。目前大陆与台湾的供应商主要提供酚醛树脂和环氧树脂。

环氧树脂价格上涨,除了下游的需求推动以外,还有其他两方面的原因:原材料和环保。原材料方面,环氧树脂上游产业(主要是氧氯丙烷、双酚A)与全球原油价格走势息息相关,今年原油价格不断上涨,树脂价格继续创新高。环保方面主要是黄山、山东等地多家厂商环保要求不符合,导致减产和停产,或者提高生产成本而达到环保要求,从而促进了环氧树脂价格继续上涨。

1.4. 上游原材料价格直接影响覆铜板价格

覆铜板作为PCB的最基本材料,又名基材。当它用于多层板生产时也叫芯板(Core)。主要分为刚性覆铜板(CCL)和挠性覆铜板(FCCL)两大类,根据下游对不同性能的需求,又细分为不同材料类型的覆铜板。从现在覆铜板的市场需求来看,未来覆铜板将出现四大趋势:

(1)达到无铅无卤的环保要求;

(2)轻质高强度,更薄;

(3)符合未来的高频高速要求;

(4)能够适应更复杂的工作环境,如高耐热、耐腐蚀等。

目前,日美欧已经专注于复合、特殊基材等小而精的领域。

2016年全球刚性覆铜板市场,由2015年的93.7亿美元,增加到2016年的101.2亿美元,年增长为8.0%。并且,覆铜板市场集中度较高,自2013年开始全球前十大PCB公司占市场份额就一直处于70%以上,2016年达到了74%。但是产能增加过慢,2013到2016年的复合增长率仅为2.2%。覆铜板和PCB行业的供需关系从16年底开始趋于紧张。

覆铜板涨价幅度最大一波是2016年底到2017年三季度,均价从101元/片迅速飙升到200元/片。自2017年底开始覆铜板价格有所松动,波动一段时间后基本回落到170元/片。18年1月建涛率先公布了涨价通知,但从下游采购情况来看,此次涨价维持时间不长,并没有落实到下游大批量采购的订单中。从2018年3底开始覆铜板厂商开始下调价格,平均降价5%左右。但自5月下旬开始,下游PCB订单从淡季中显著恢复,6月份整体订单排期紧张,覆铜板大厂又开始传递涨价信号。我们预计今年覆铜板整体涨价幅度有限,2018年三季度部分覆铜板新增产能将陆续开出,与下游PCB企业的供需关系将进一步缓解。

欢迎分享,转载请注明来源:内存溢出

微信扫一扫

微信扫一扫

支付宝扫一扫

支付宝扫一扫

评论列表(0条)