据预测,2015年全球高亮度LED市场产值达145.2亿美元,但年成长仅2%。尽管LED使用数量在照明需求带动下持续成长,但随着效率的提升,使得LED使用颗数减少、加上跌价压力,故此,预计未来五年内,LED产业的年复合成长率难以再现过去10%以上的成长幅度,产业成长将趋缓。较早前,行业资深分析师储于超在一次LED照明行情分析会上讲述了他对2016年LED产业的供需展望。

近年产值成长幅度明显下滑

储于超在回顾过去LED市场时指出,近十几年来都是呈现着高度成长的态势。首先在2007年以前,LED应用在手机的背光及键盘背光,导致了市场需求的上涨。自2009年之后,电视背光开始导入应用,再之后包括智能手机、平板电脑、LED照明市场的起飞,LED市场的产值就紧随着一波接一波新的应用出来而被推升。研究发现,过去十几年来,整个产业平均的年复合增长率大概20%-30%,但到了近两年来,产值成长幅度明显呈现下滑的趋势。

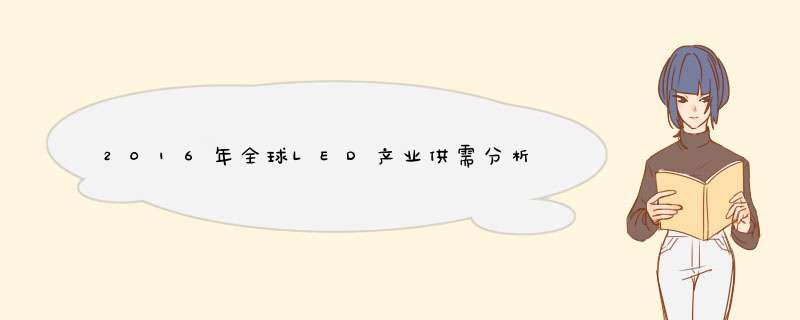

各个主流应用成长动能减缓

他介绍道,根据2015年的相关统计显示,今年产值成长大概维持在2%,甚至还曾一度怀疑今年会否呈现一个为负的衰退状态,当中最主要的原因是各个主流应用成长动能减缓。随着使用个数的减少、效率的提升,产值逐渐下滑。尽管照明的部分和车用的部分还是持续成长的态势,但是成长的幅度已经趋缓。其中车用部分是因为需要导入的时间较长,但成长的幅度也不会像以前的背光那样明显。因此估计2015年-2020年整个产业的年复合增长率大概只有3%。

大部分厂商转进利基型市场

同时随着主流应用的价格下跌,也将使得整个市场出现一个比较平滑的状态。在看到背光照明市场价格太低的情况下,大部分厂商都往UVI这类的利基型市场转进。而在众多厂商投入资源的情况下,未来在这些利基型的市场,可能会有一定的技术突破及成长的空间。

产业供需平衡靠供给端解决

从乐观的角度预测,未来几年大量厂商经过优胜劣汰的洗牌,跌价的趋势趋缓,使得这个产业年复合增长率甚至可以达到10%。从保守的角度预测,就是其它利基型市场并没有被跟着带上来,包括技术没有被突破,或者需求端还没有被打开。而在这种保守的状况下,产业的成长甚至会出现为负的衰退状态。放眼未来,LED产业的成长已来到了一个成熟阶段。需求已经呈现一个平滑稳定的状态,整个产业的供需平衡,也就只能靠供给端来解决。

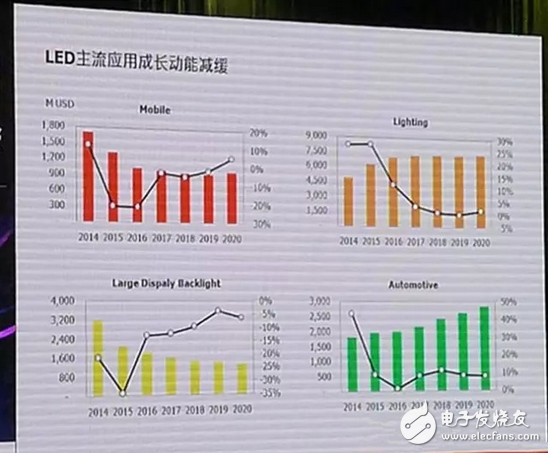

财政补贴拉动发展挤压台日

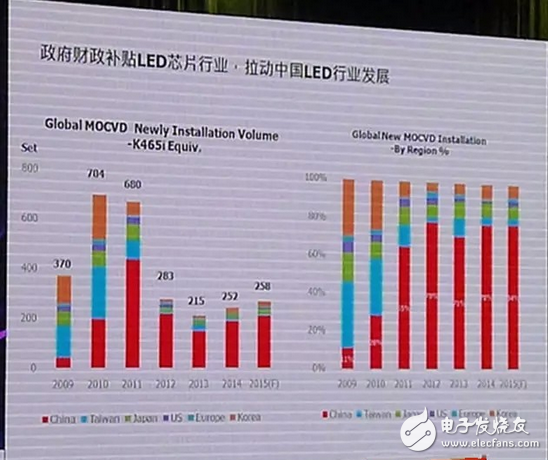

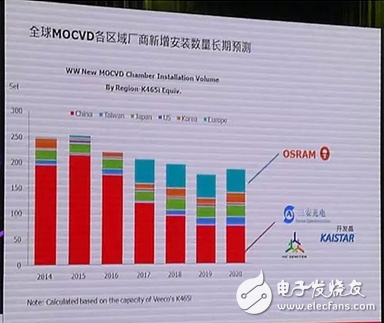

谈到供给端,储于超表示就要谈一下MOCVD。据透露,2015年的MOCVD换算为K465i机型的增长数约有258台,其中在中国就差不多有200台,占比高达八成。尽管行业不景气,但中国厂商还在持续拓展。自2010年以来,由于地方政府的财政补贴使得中国在整个芯片行业得到快速地发展,也导致了整个中国的LED封装,下游应用的产业在全球当中的地位不断地提升。把中国LED各个区域市场的LED封装厂商的产值进行比较,会发现在2009年以前中国LED厂商在全市场当中份额非常小,大概只有不到5%,但到2015年已经达到四分之一,呈现出不断成长的态势,连带挤压到了台湾的厂商,以及日本厂商的市占率。

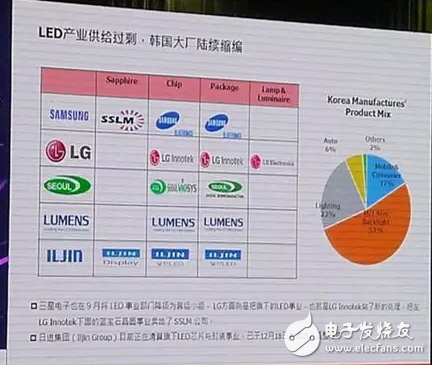

韩国厂商成败皆由背光市场

韩国厂商的情况则相对较为特别,据了解,2009年之前整个市场上的份额不到15%,2009年、2010年后,随着背光应用崛起,使得很多厂商一度攀上全球第二的霸主地位。但在近几年来,特别是今年的衰退幅度非常大,全球的市占份额只剩下15%。由此可见,韩国厂商可谓“成也背光,败也背光”。

全球LED厂商相应策略调整

根据这些势力消长变化情况,看到全球各家LED厂商也相应地出现了策略调整,包括或采取规模缩编的策略(三星、LG innotek),或采取分割出售(Lumileds),或在寻求重新定位(欧司朗),中国厂商则采取持续扩充(三安光电、德豪润达),以期在市场上取得龙头地位。观察各个区域厂商不同的发展状态,目前包括三星和LG innotek等韩国厂商都在进行缩编。据统计,2015年韩国厂商大尺寸背光和手机背光这两个领域的应用相加,将近高达七成的比重,因此当背光市场衰退,韩国厂商就首当其冲。尽管韩国厂商也在努力地拉高车用照明的比重,但只能透过现代汽车的供应链去的抢一些市场份额。至于照明市场的部分就更甚,基本上已被中国厂商的低价策略打得体无完肤。

寻新应用市场缩减规模过冬

由此看出,包括三星、LG在内的韩国大厂本身已过得甚是艰难。早在2015年9月,三星就将LED事业部门降级为运营小组,LG方面则把旗下的LED事业(LG innotek)做了新的处理,将LG Iinnotek下面的蓝宝石晶圆事业卖给了SSLM公司。日进集团目前正在清算旗下的LED芯片与封装企业,已于12月18日申请进行重整程序。一线厂商如此,更遑论与三星、LG集团多少都有些“亲戚”关系的二线厂商了。事实上,当三星、LG在自身都“吃不饱”的状态下,也就很难把多余的背光订单丢给二线厂商。因此像LG集团会把LED事业结束掉也就无足为奇。韩国的厂商也就势必要想方设法寻求更新的应用市场,或是通过缩减规模来支撑度过这段不景气的寒冬。

重新定位切入通用市场厮杀

虽然部分的厂商都在缩减规模,但欧司朗还是宣布了投资10亿欧元在马来西亚Kulim新建一座6吋蓝宝石基板为主的LED芯片厂(2016-2020年间,总投资金额达10亿欧元)。由于该投资案包含前段的LEDepi至后段的chip process,据推测,该投资案如设备全数到位,将会拥有200台以上的MOCVD产能(K465i Equiv),每月的投片数量将达到TIE80万片以上。

然而,更重要的是欧司朗如此庞大的产能,基本都是冲着通用照明而来。储于超认为,欧司朗跟中国在通用照明市场厮杀,是不得不为之的策略。他分析道,因为欧司朗集团目前的营业比重分为四块,一是Opto Semiconductors,包括一些零组件;二是Lamps,包括传统的球泡灯和LED灯泡等业务;三是Special LinghTIng,例如车用照明的产品;最后是LighTIngSoluTIon&Systems,包括一些控制系统的产品。

如今,欧司朗把不赚钱的球泡灯业务分拆出来售卖给中国厂商,以便重新聚焦在Opto元器件和系统控制业务。但是,欧司朗Opto元器件的生意大部分都在处于龙头地位的车用照明上,假如未来十年内把全盘生意都押在车用照明上,其成长幅度也只能随着产业渗透率的提升而自然增长,很难有一波大幅度的提升,因此它也就不得不往通用照明切入,如此一来,又势必要与市场上的其他竞争对手进行激烈竞争。

金沙江收购Lumileds失败率高

此前,欧洲照明大厂皇家飞利浦规划切割LED与车用照明事业Lumileds并出售80%的股权给中国的金沙江集团,然而,这个收购案目前却被美国海外投资委员会以国防安全疑虑为由挡下。但储于超认为这个跟国防安全问题关系不大,而是政治问题的影响大一点。在他看来,这个收购案在未来失败的几率较高,首先是会受政治因素方面的影响,加上今年又正值美国总统大选,由此估计在大选之前,美国政府会避免一些节外生枝的决策出来。因此,Lumileds最后花落谁家还有待长时间的观察。

未来增加产品附加值创新应用

再来看中国厂商的策略变化,在过去十年以来,中国政府对LED产业的扶助不遗余力,包括透过各种的财政补贴,或各样的示范工程以及专案来带动整个LED产业。但是,过去十年来发展下来的结果并未如理想,首先,目前在大量补贴的情况下,产业发生了过度投资,资源浪费的现象,造成产能过剩,使市场供需严重的失衡。另外,产业结构也严重不均衡,有待调整,大部分企业只要购买设备就可以直接投产,事实上,最上游的设备原材料大部分还是依赖外商进口,因此,这对于整个产业的提升没有多少帮助。储于超预计,未来的方向,可能就是要增加产品的附加价值,增加创新的应用,包括强调提高技术创新,优化产业结构。

中国大规模补贴或将不复存在

储于超指出,作为中国“十三五计划”和《中国制造2025》计划的重点关注领域,宽禁带功率半导体是一门“显学”,大部分厂商只要跟半导体靠边就有机会拿到补贴,现在看来越来越多的厂商也开始往半导体靠拢。因此,他认为在未来大规模的补贴将不复存在,不过同时他也承认“上有政策、 下有对策”。华灿光电近日就宣布要在浙江义乌投60亿人民币建设一个大型LED基地。他表示,由于厦门市政府一些补贴案还未结束,包括三安光电,开发晶还是持续有着扩产计划,之后还要看华灿光电的扩产能不能得到落实,另外欧司朗的新厂房也预计在2016年底2017年初建成并开始投产,也都会对产业造成一定程度的影响和冲击。除此之外,像一些利基型的应用一旦获得技术突破,那也会使得厂商大量地订购MOCVD机来扩充产能,以上都将对未来产业的前景产生一定的影响。

全球LED产业供需将持续失衡

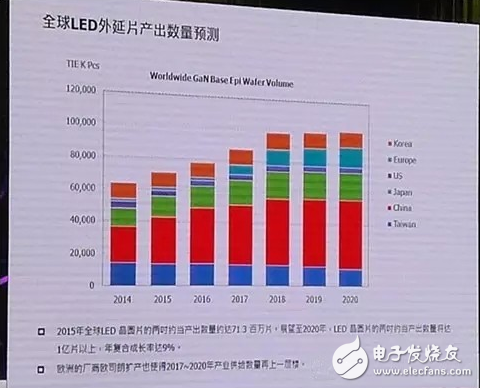

据统计,2015年全球LED晶圆片的两吋约当产出数量约达713百万片,展望2020年,LED晶圆片的两吋约当产出数量将达1亿片以上,年复合成长率9%。欧洲的厂商欧司朗扩产也使得2017-2020年产业供给数量再上一层楼。储于超表示,2014年随着照明需求的大幅度增加,使得整个产业的需求成长,但又因为2015年客户端强烈要求降价的原因,很多LED芯片厂家不得不缩短芯片尺寸,提高亮度来降低成本,也因为LED使用颗数减少,或是芯片尺寸缩小,使得LED Epi wafer的需求数量减少。

展望2016年到2020年,整体LED市场需求仍然持续成长,但一线大厂持续扩长使得LED产业持续存在供过于求的状态。在每家厂商扩产的情况下,供需缺口还是持续存在一个很大的落差。他指出,这些只是名目上的供需缺口,对于一线大厂而言,这些供需缺口并不见得持续存在。因为目前的价格太低,客户规格的要求又非常高,因此,只有一线大厂有能力去取得订单,二线厂商根本不具备取得订单的能力,所以也就可以看到有些一线大厂在满单的状况下,还在持续扩产。

退场机制导致微利时代成趋势

同时他也表示,以现在的行业发展前景来看,微利时代已经成为一个必然的趋势,最主要的原因还是退场机制出现问题。对于很多LED厂商而言,特别是芯片厂,折旧在其整个营业成本的比重大概在20%左右,占比并不算高,特别是很多的厂商还是通透过财政补贴的关系,根本没有设备折旧的问题。因此,很多厂商只要其价格达到了变动成本之上,就会选择继续投产。于是可以看到很多厂商在价格太低、行情不好的时候就撤退,当行情好了之后又开始回来投产。如此持续地反复,反而就会影响到整个行业的前景供需改善的状况。

结论

最后储于超得出几个结论。他认为,回顾2015年的需求不佳,很大原因是汇率波动,造成终端市场需求的下滑,以及客户端要求降低成本。但到2016年全球的总体经济情势变化已经趋缓,美国已经开始进入复苏的阶段,欧洲日本等其他区域还是在持续通过QE政策刺激景气。尽管客户端持续地要求降价,但预计降幅也不会像去年夸张,因此,整个2016年的需求看起来算是一个比较平滑的阶段。

中长期展望,微利时代已是常态,如何结束整个微利时代,就要看这个市场的退场机制的发展,但储于超表示,其实LED行业的这一波不景气是危机也是一个转机。以往各家厂商对于LED产业还是存在一定程度的幻想,以为当LED照明市场来临的时候,这波需求的商机会非常的大,各家厂商都能在大市场中有一定的生存空间,但是当LED照明市场真正来临的时候,却发现很难赚到钱,于是很多厂商就会思考退出及换轨策略。对于欧美、日韩这些厂商就会思考如何退出这个市场。他说,“对于各位厂家来说,这既是危机,也是百年一遇的难得机遇,也就是应如何透过海外购并在市场上重新定位,找到一个属于自己的位置”。

欢迎分享,转载请注明来源:内存溢出

微信扫一扫

微信扫一扫

支付宝扫一扫

支付宝扫一扫

评论列表(0条)