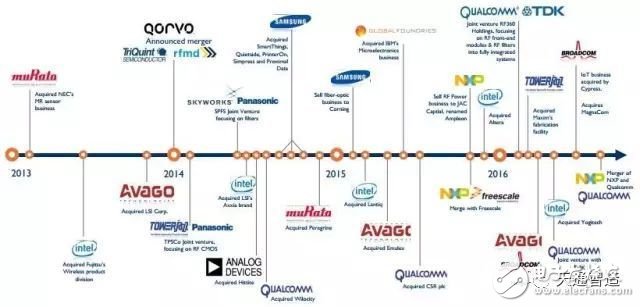

物联网、人工智能、5G等新市场即将引爆庞大商机,手机射频前端芯片市场作为半导体行业最具吸引力的领域之一,将从此次5G产业升级中受益最大,芯片大厂扎堆涌入射频前端市场,场面炙手可热。但手机射频前端模块和组件增速不一,四家原厂博通、Skyworks、Qorvo和村田占据九成市场,新玩家贪吃可能难消化。

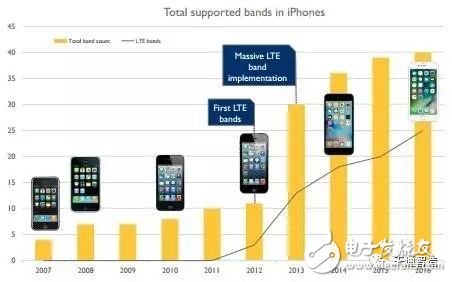

射频前端是块肥肉,高通、联发科抢食随着4G通信制式的普及以及向5G技术的演进,PA在手机中的地位越来越重要。特别是随着云服务、VR/AR等应用的兴起,智能移动终端开始需要更大的数据传输速度与更大的带宽,为了增加带宽,发展了载波聚合技术,还有MIMO(多路输入输出)蓝牙技术。这些新的技术使得射频的复杂度提高了,对于射频芯片要求也提高了。

目前全球射频前端芯片产业拥有较为成熟的产业链,欧美IDM大厂技术领先,规模优势明显,台湾企业则在晶圆制造、封装测试等产业链中下游占据重要地位。5G对射频前端芯片的更高要求催生出BAW滤波器、毫米波PA、GaN工艺PA 等新的技术热点,形成新的产业驱动力。

日前,高通和TDK宣布合资公司开始运营后,火速推出一系列全面性的射频前端(RFFE)解决方案,包括,除原本CMOS制程PA组件外,首度推出砷化镓(GaAs)多模功率放大器(MMPA)模块,与首款支持载波聚合(Carrier AggregaTIon,CA)的动态天线调谐解决方案。供应链消息称,全球最大GaAs晶圆厂台湾稳懋签下高通PA及RF组件的代工大单。联发科也宣布旗下旭思投资再度收购功率放大器(PA)厂商络达股权,以期待尽快完成此次并购。锐迪科GSM射频器件累计出货20亿颗,建广资本成立新公司Nexperia整合前端后端产线。此外,射频大厂Qorvo、Skyworks纷纷发布射频前端新产品及增加滤波器产能。

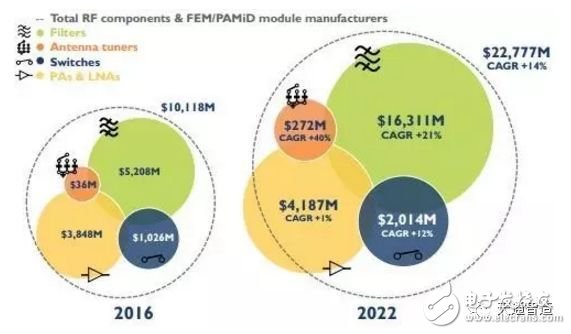

数据显示,手机射频(RF)前端模块和组件市场发展迅猛,2016年其市场规模为101亿美元,预计到2022年将达到227亿美元,复合年增长率为14%。这样的高速增长,惹得其它半导体市场中的厂商羡慕不已。

手机芯片向多模方向发展以及支持频段数量指数性增加,导致手机射频前端模块数量快速增长,预计到2019年,全球移动通信终端的总出货数量可达28亿台。手机芯片毛利率持续下滑,高通、联发科、展讯向射频+芯片一体方案延伸,横向拓展切入产业,抢食大蛋糕。

但是,各种手机射频前端组件的增速不一,如天线调谐器(Antenna tuners)的复合年增长率为40%,滤波器(Filters)的复合年增长率为21%,射频开关(Switches)的复合年增长率为12%,而射频功率放大器和低噪声放大器(PAs & LNAs)的复合年增长率仅为1%。

滤波器是射频前端市场中最大的业务板块,其市场规模将从2016年的52亿美元增长至2022年的163亿美元。滤波器市场的驱动力来自于新型天线对额外滤波的需求,以及多载波聚合(CA)对更多的体声波(BAW)滤波器的需求。

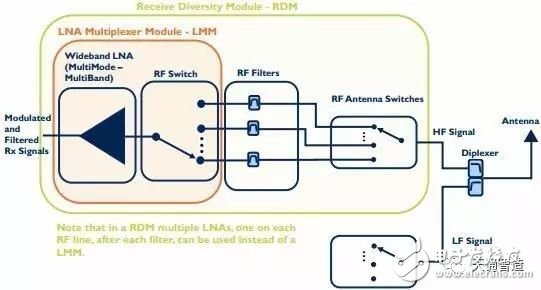

功率放大器(PA)和低噪声放大器(LNA)是射频前端市场中第二大的业务板块,但是其增长乏力。高端LTE功率放大器市场的增长将被2G和3G市场的萎缩所平衡。由于新型天线的出现和增长,低噪声放大器市场将稳步前行。

开关是射频前端市场中第三大的业务板块,其市场规模将从2016年的10亿美元增长至2022年的20亿美元。该市场将主要由天线开关业务驱动而增长。

天线调谐器是射频前端市场中最小的业务板块,2016年市场规模约为3600万美元,预计2022年将达到2.72亿美元。该市场的主要增长原因是调谐功能被添加到主天线和分集天线中。

两位数增长带来“甜蜜的烦恼”部署和接入3G和4G LTE网络加速智能手机的发展,人们可享受更多的网络服务,包括即时消息、音乐、照片、电影、视频聊天等。高品质的视频下载和上传是对增强带宽和峰值数据速率的“无限”驱动。

移动数据的这种持续性增长已经导致需要使用更多的无线电频谱。在移动通信中,随着用户数量和技术种类的激增,无线电频谱成为稀缺资源。

为了应对上述的这种过度需求,手机必须满足复杂的要求,例如:

•支持区域和全球漫游的多频带;

•支持多种蜂窝模式,包括2G、3G、4G、WiFi、蓝牙(Bluetooth)、近场通信(NFC)、全球定位系统(GPS);

•利用多输入多输出(MIMO)改善通信质量,使得数据速率提高和有效范围增加;

•利用智能天线技术(如波束成形或分集)来增强单个数据信号的性能;

•载波聚合(CA)支持更宽的带宽,提升带宽体验,如提供更高的峰值数据速率、更大的总体网络容量和更低的延迟等。

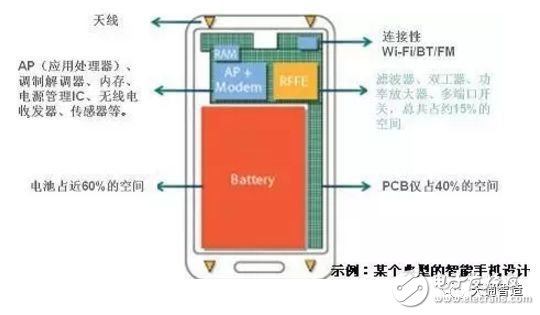

所有这些要求(频带从低频到高频)给手机射频前端架构、设计和制造带来了巨大的挑战。

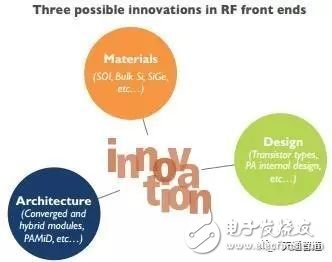

因此,手机射频前端产业对“创新”求贤若渴,其创新主要体现在三个方面:

•材料:开发新的射频SOI衬底,如SOITEC公司的e-Si衬底,以减少衬底漏电或减小寄生电容;

•设计:新型内部组件设计,如ACCO公司的功率放大器,可以提高基于SOI的功率放大器性能,并可以与用于中低频带的砷化镓(GaAs)功率放大器展开成本竞争;

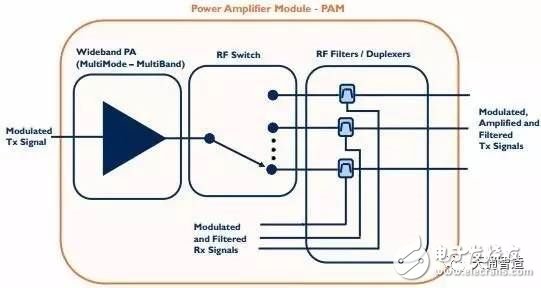

•架构:将三个双工器(duplexer)集成到六工器(hexaplexer)中,或者构建多模多带功率放大器模块,可以工作于所有的低频带、高频带或中频带;

四家厂商垄断九成市场,新玩家如何突围?

博通(Broadcom)、Skyworks、Qorvo和村田(Murata)已经确立了在手机射频前端市场中的领先优势。而新厂商必须能够大批量供应满足手机行业需求的产品,同时还要获得大客户的支持。

另一方面,一旦新技术落地,可能在五年内占领市场,并改变制造商和供应商的产业格局。

举个例子,在天线射频开关(RF-switch)中,SOI开关从2010年的不到20%市场份额增长至2016年的95%市场份额,Peregrine等公司从蓝宝石上硅(Silicon-on-Sapphire, SOS)切换至SOI。

当创新发生时,整个产业链和价值链将改变,厂商要么努力适应,要么黯然离开。衬底供应商和代工服务商将受到这种快速技术变革的深刻影响。

短期内,类似Cavendish KineTIcs拥有低损耗RF MEMS xPxT开关的厂商可以实现射频前端架构的创新,且无需昂贵的双工器和多路复用器。

从长远来看,潜在的技术创新甚至可以颠覆手机射频产业。例如,Seamless Waves公司正在开发基于CMOS的可调谐模数转换器和可调谐数模转换器,其可以主动地聚焦于特定频率,并调整带宽,从而仅转换输入信号的所需部分。如果这项技术设法实现智能手机所需的低功耗和小尺寸,将很有可能改变射频前端产业,并衍生出更多的创新发展。

未来在现有产品线市场高速增长的同时,对于国内产业链相关企业来说,在BAW滤波器、GaN PA和毫米波PA等领域将产生全新发展机遇。

设计方面,唯捷创芯(Vanchip)的3G/4G射频前端方案已实现稳定出货,营收逐年增长,锐迪科在与展讯合并为紫光展锐后,对PA事业部投入巨大,迅速在多条产品线推出新产品;代工方面,三安光电与老牌砷化镓、氮化镓化合物半导体晶圆制造代工厂商GCS成立合资公司,GaAs产线实现小规模量产,GaN产线试产中;封测方面,长电科技拥有的SiP和Flip-chip封装工艺是提高射频前端芯片集成度的核心技术。

国内方面,滤波器产品的国产替代化同样取得一定进展,利用2016年手机元器件整体缺货的机会,无锡好达电子的SAW滤波器产品成功进入中兴、金立、魅族等手机供应链。另一方面,国内功率放大器设计厂商如紫光展锐等,也认识到了滤波器技术在未来射频前端芯片中的重要性,成立MEMS研发团队,力争在滤波器、双工器等领域取得突破。

欢迎分享,转载请注明来源:内存溢出

微信扫一扫

微信扫一扫

支付宝扫一扫

支付宝扫一扫

评论列表(0条)