一、人工智能芯片定义及分类

1.定义

每一篇写人工智能芯片的文章都提到人工智能芯片定义,也从广义和狭义的角度来讲,但我对于人工智能芯片的定位为3条:一是确实做的是芯片且本身有核心IP;二是嵌入或运行人工智能算法的芯片;三是具备加速计算、语音、图像等处理能力效率提升同时具备迭代能力的芯片。

2.分类

人工智能芯片按照架构类别分为GPU、FPGA、ASIC和类脑芯片,这在大部分的文章都提到了就不赘述了。

人工智能芯片按照功能类别分为云端和终端,每一类都可以延伸为训练和推理,但目前发展现状为在云端以训练为主,GPU/ASIC/FPGA等作为训练的架构芯片,英伟达GPU目前当仁不让占据龙头老大地位,但国内外崛起的谷歌TPU、华为昇腾、寒武纪都有挑战的机会。在边缘/嵌入设备中以推理应用为主,训练的需求还不明确。

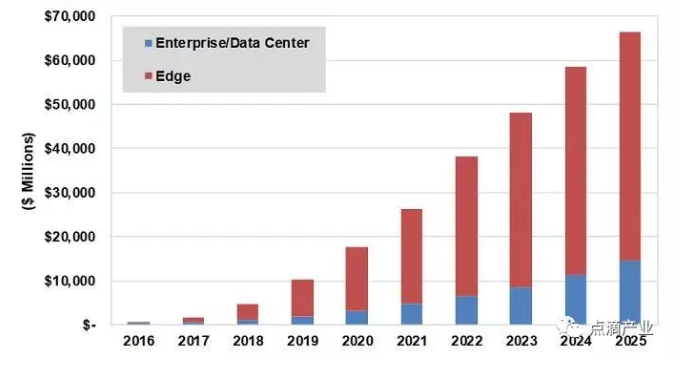

未来端、云人工智能肯定是结合的路线,云端和终端芯片,推理和训练作用本质上是从通用、半通用到定制化的过程,体现的是功效、效能,未来更多的将是ASIC出现在专用的终端,但都离不开云端数据的训练,未来整体市场规模来说边缘端芯片在智能终端的带动下将是数据中心芯片市场的5倍。

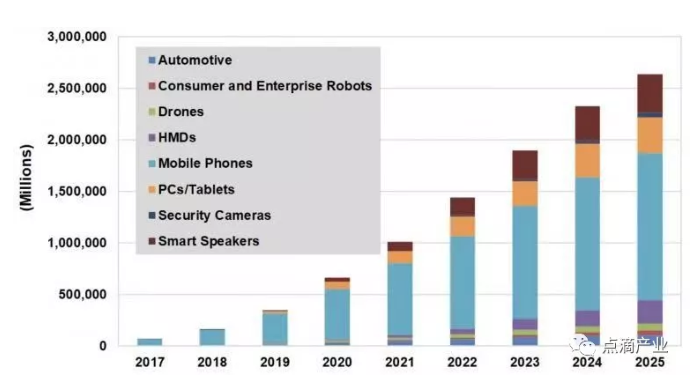

端芯片应用的终端包括手机、电脑、智能音箱、无人机、智能摄像头、头戴显示、自动驾驶等,最大的量还是在手机,无人驾驶成为主流还远的狠。

二、人工智能芯片的关键技术

根据清华大学《人工智能芯片技术白皮书》,人工智能芯片呈现的结果或者产品来说是芯片,但在关键环节中芯片的新工艺、新型器件、从工具到架构优化的新芯片,加上不断迭代的算法和多样化的应用,才真正形成了人工智能芯片的意义和作用,主要体现在要不就是对应用的加速、主芯片的辅助,要不就是成为山头大王作为主芯片处理数据,后者目前还未形成气候,但未来全面化、多功能化的SoC又或是ISA架构形成,AI芯片引领的潮流才算正式到来。

对于关键技术这一点来说,明显从架构指令集(ARM或RISC-V或新的架构)、EDA工具到形成完整芯片的感知、连接、计算、存储和场景方面都在AI化,换句话说,AI芯片不单是芯片的AI而是全面的智能AI化,大系统、大生态的AI化。

三、人工智能芯片的发展特点

通过梳理国内92家AI芯片企业(梳理的企业在此不讨论是不是自主的IP、是不是真的做芯片,企业对外发布做AI芯片的就在此列出,如有遗漏或错误,请补充指正)的进行梳理能看出来整体的时间(周期,Period)、产品(Product),竞争(CompeTITIon)、资本(Capital),区域(人才,Talents)、市场(赛道,Track)等六要素特点,我称之为双PCT要素,PCT是国际专利申请的条约,可想而知两个PCT多重要!!!也是影响企业发展的关键因素。总结梳理特点如下:

双P:时间(周期,Period)、产品(Product)

一是周期分水岭明显,新兴和传统企业必然一战。通过表格发现2010年是人工智能芯片的初步分水岭,2010年之前企业为14家,大部分为传统芯片企业转型或拥抱人工智能企业,同时原有业务相对下滑,但在原有业务支撑转型AI芯片,具备现金流优势,避免纯正烧投资人的钱,劣势是算法研究和工程化落地经验相对少,整体我认为转型相对快,还有原有开拓的市场业务作为支撑。2010年之后的企业达到78家,明显的特点50%左右企业是一开始就是从芯片入手的,创始人大多芯片背景;另外50%开始直接瞄准AI算法,是在企业算法业务发展过程中同步拓展人工智能芯片业务,创始人大部分为算法出身,这类企业相对都是在需要投资人的钱推动发展,芯片的门槛确实高,需要的资金规模量大。周期的影响换句话说本质是风口存在的影响,是直接业务或转型业务的影响,是整体圈层的存在,是资本动力的存在的差别,必然不是先后的好坏,但在行业积累的市场、人脉和圈层对AI芯片企业的影响还是综合考量的要素。

二是产品差异化凸显,可选全栈式SoC芯片将成为终极BOSS。总体92家企业产品有按照产品形态有基于FPGA、ASIC、类脑、异构和特有指令集的芯片、传感器及模组;按照产品功能有感知、计算、存储和场景方面的端云芯片,都想突破冯诺依曼架构,解决存储和计算速度、时间和效率问题,但目前还是在探索阶段。产品的差异化是明显的,但殊途同队,应用场景都在几个方向,详细在竞争方面提出注解。这里希望大家关注一点,无论是哪种产品形态、功能还是芯片应用的阶段,每一类产品极限都设置在那,比如上百TFLOPS/W,28nm工艺等等,各家技术企业都可以做到,但现阶段已不是一个技术产品打遍天下无敌手的时代,是满足功能组合差异化、全栈式服务的“组合拳”时代,还需要每种都做到相对极致才有生意,比如智能家居提供完整的芯片级系统解决方案,竞争力增强,利润点增强。

双C:竞争(CompeTITIon)、资本(Capital)

一是系统级对手入局,竞争对手强大,但要出头必须攻坚克难。总体92家有营收的传统企业、上市企业(全志、富瀚微等)、BOSS系统级(阿里、百度、海思、海康、大华等)共约20余家企业不仅投资企业自身投入研发,核心的有华为海思晟腾系列芯片、阿里平头哥借助中天微和达摩院科学家能力、百度招兵买马从XPU迈向昆仑、海康自主研发加投资京微齐力和肇观电子等都彰显系统级厂商寻求产品差异化、降低产品成本和强化自身竞争优势的决心,主营游戏和广告的腾讯也投资燧原科技布局云端芯片。强力的独角兽企业迈入人工智能芯片行列,崛起的新兴势力同样强大,比如寒武纪技术及人才实力、突破云端芯片的决心、中科院和国家队的支持;商汤、旷视等资本、人才助力形成产品相对容易,但芯片真的不是短期的手艺,Know-How非常多,对于系统级厂商和强力独角兽是不是全都自己做需要考虑衡量。对于平稳的初创企业的优势在于体系不庞大,找到一个细分的市场环节先慢慢营收,养活团队就OK,不用非要志向远大,那是后来的事情,在如此金融环境下,活着大于一切,虽然前面的大山有许多座,但人工智能芯片的伴随人工智能长周期,总是会有机会。

二是资本成为企业发展的“催化剂”,初创企业融资代表一切。人工智能芯片企业背后的资本至少应该在上百家,美元基金、明星基金、国家队和民营资本纷纷布局,总体规模在几百亿,红杉中国、IDG、创新工场、北极光创投、真格基金、华登国际、启迪都是投资大户,布局至少5个项目左右,投资的项目进入后二轮的概率都比较大,明显体现项目自身和资本的背书作用;同样国家队的基金和阿里等巨头投资背书作用同样凸显,国家队投资的寒武纪、探境科技等不仅融资规模令普通企业羡慕,对于人才吸引力、企业知名度的提升能力凸显,一个比较好朋友存算一体的项目一直吐槽招人的诟病,说公司再不融资不发新闻不行了,招人给的钱多期权多都不来,以为没新闻不会有下一轮,所以本不需要融资和耗费高成本也不得不面对现实。一个小case插播下,现在真的是技术人员的黄金时代,存算一体这个朋友招5年工作经验的都给到至少50-70万,厉害的100万加期权都还比较难,寒武纪同样在应届生招聘中增加了年薪金额才容易招到人,所以不融资能行么?资本不仅仅代表资金,现在是背后的资源的聚合体,与企业形成关联的共同体,投资业不在是投出去就OK,不找到辅助路径怎么退出,虽然帮的有限,但投资人毕竟还是会出力的。所以在年关不好的情况下还是早谋划和打算,哪怕估值低些,再不济找校友帮忙,不过确实对于芯片行业确实难找到像“清华校友”抱团和联盟的对象,最近西电和成电也在崛起,有可能会成为新的帮扶联盟。

双T:区域(人才,Talents)、市场(赛道,Track)

一是区域代表人才聚集、环境生态。总体92家人工智能芯片企业区域分布前四名分别为北京(38家)、上海(18家)、杭州(9家)、深圳(8家),四个区域占据79.3%的比例,这根整体芯片企业总体占比我觉得类似,但其中人工智能芯片因为北京和上海高校的深度影响、人才的广泛聚集,产生了独特的优势,但随着人才成本的增加,成都、合肥、武汉等高校聚集、政府支持的地方将有崛起的可能,然而最终的企业大部分都会在上边四个地方设立研究中心,因为上述四个地方还有好多场景应用落地和联动上下游合作的区域,比如流片在低端工艺下北京、上海将是首选,对于区域和人才的要素也是企业发展的核心之一。

二是市场赛道的选择关乎企业生死存亡。92家企业落地产品无论芯片还是模组最终的应用场景为智能语音(语音交互)11(专门语音)+10家(第一款面向语音)、智能安防18家(专门安防)+15家(未来产品面向安防)、云端芯片8家、感知图像8家、汽车电子4家、物联网15家、存储(4家)等,充分的看出在安防和语音的赛道拥挤,而且对于加入智能语音市场接受难度低,智能音箱已经在路上,未来的人机、人居和人车关系的改变也未语音带来可能,但对于安防加入智能的成本并不低且回报还没达到,工程化的落地成本、一体化的方案还需要时间磨合。对于云端的芯片难度培养软件、编译器和工具的难道相当高,资金投入相当大,都是长期艰苦站,但对于中国PK英伟达是0到1的意义,华为海思、寒武纪、思朗科技、燧原科技、百度昆仑等还是存在机会。汽车电子是中国差距最大、最需要突破的方向,机会一直在,但是面对车企、前装的巨无霸企业(博世、电装、大陆等)、还有车规的折磨,相当难突破,不过在国内只要做的好,有些问题不是问题,但能熬到进车就万事大吉了吗?低端的芯片没什么影响,但主控芯片背后还有十年必须没有的安全事故。说了这么多,我觉得在碎片化的时代,安防、语音和物联网总归是存在机会,先赚营收落地,找到大市场和细分市场两条腿走路才能对得起流片费用,才能盈亏平衡。

四、人工智能芯片的投资逻辑

写在前面,对于纯人工智能芯片企业,背景、技术和人员没问题的情况下,天使轮和A之前进吧,总是有机会的,不过现在新崛起的AI芯片企业要真的想好了,赛道不多,看你像进哪个。2019年是端侧人工智能芯片落地元年和商业化元年,云端芯片步入大考落地的时期,人工智能芯片企业准备考卷吧。(仅仅是自己看法,包括下文)

1.投资真正懂芯片行业的人,双PCT要素相对均衡;如果具备强大管理能力的人,能聚拢人才能力、让人ALLin的能力、商业落地能力也可以。

2.投资执着芯片事业或商业模式转型落地快的项目,抓住在半导体圈积累打磨的核心大牛和海归团队。

3.投资量大面广还是细分利润高的均衡抉择,单一芯片强技术有成功机会,但最终的机会在SoC。

4.投资经历过企业变革和产品更替战争的团队,人工智能芯片的赛道不会一成不变。

5.投资工程化落地能力强的团队,高校和院所只要能突破商业的束缚,同样机会也是有的。

写在最后:以文章形式祝贺新年,文中内容部分参考清华大学《人工智能芯片技术白皮书》,同样感谢给过建议和知识灌输的大牛,有不妥之处请多多指导!

本文来源:点滴产业 作者:孙冶平

欢迎分享,转载请注明来源:内存溢出

微信扫一扫

微信扫一扫

支付宝扫一扫

支付宝扫一扫

评论列表(0条)