前言:目前加密货币的估值模型还不成熟,且加密货币也是全新的资产类型,它的估值方式跟传统公司资产也不太一样。同时,由于不同项目的代币价值捕获也存在很大差异,目前很少有通用的估值模型。本文提出借鉴DCF的模型,对于部分有费用收入的项目也是一个尝试。

目前人们使用各种模型,尝试构建加密资产的估值框架。对于传统金融和加密资产的估值,这些模型可以分为相对估值模型和绝对估值模型。相对估值模型会假设一些可以用于比较的基准线。在股票中,最常用的相对估值方法是市盈率(P/E)模型。投资者通过与同行业公司进行市盈率的对比(P/E),来判断一项资产是否溢价或折价。

高市盈率(相对于同行业公司)意味对于其他相似收入的公司,市场正在支付溢价。很多情况下,这种溢价可能是有保证的,比如该公司拥有更高的收益增长率,或者拥有一位能够推动长期高收益的创新型CEO。

很多时候,高市盈率被视为市场正在为该公司支付溢价。因此与市盈率较低的同行业公司相比,这些公司的股票似乎不那么具有吸引力。

相对估值模型

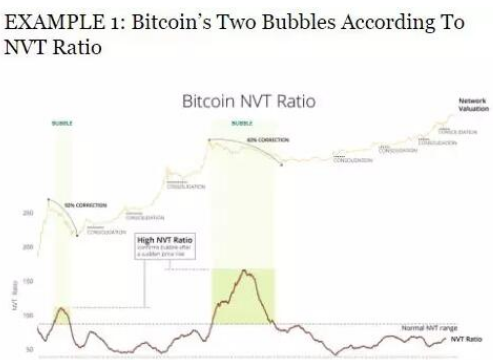

在加密资产领域,专家们说与市盈率最相似的比率是网络价值对交易倍数(NVT)。它由Willy Woo和Chris Burniske率先提出。当加密资产的NVT较高时,表明其网络估值超过了其支付网络上传递的价值。与股票类似,当网络处于高速增长、市场对此进行定价的时候,或者当资产价格过热、并且被不合理地高估的时候,就会发生NVT较高的情况。

Willy Woo指出在比特币的两个主要泡沫期间,NVT比率都显著提高,如下图:

然而,这不是市盈率P/E估值的方式。如果严格地用NVT比率类比市盈率P/E的话,我们认为,由于NVT比率达到了一定期间内的相对低水平,比特币在2017年12月的市场价格峰值期间被低估。同样,由于NVT比率在此次市场调整期间达到高位,我们认为比特币价格被高估了。

因此,很明显,NVT比率并不是最有吸引力的估值工具,因为它与市盈率不同,而且只有在市场崩盘后才有用。例如,NVT比率现在才告诉我们,2017年12月以及1月,比特币被高估了。

此外,在加密货币这样一个全新的领域中使用相对估值模型(不同类别资产,或相对时间内的同一资产)是比较困难的。比如,如果认为莱特币是比比特币拥有更高增长率的网络,那么根据定义,首先接受比特币的价格是合理的,然后莱特币应该按比特币NVT比率2倍的倍数来交易。

而在这个全新的领域中,有些专家坚持认为,比特币应该以1百万美元1枚的价格交易,而其他人则认为比特币毫无价值,由于比特币的比率都是不确定的,也很难作为其他资产的估值基准。

在过去历史倍数和价格数据都有限的全新领域中,相对估值模型不太适用。因此,利用绝对估值指标,可能会更加适合加密资产估值。

绝对估值模型

目前对加密货币最常用的绝对估值指标,是在任何入门经济学课程中都有介绍的——货币交易方程式。Chris Burniske重新设想了一个能够更广泛适用于加密货币模型的公式。虽然这种方法是我能想到的最适合货币代币估值的方法,但当加密资产不作为货币或者交换媒介时,这种方法就不适用了。许多加密资产更像是权益工具或债券。许多加密资产现在可用作为平台使用的交易费用,然后,该费用会支付给为网络“工作”的代币持有者。

这项工作的成本是不同的,但许多情况下,这项工作往往只需要连接一个高速的网络、然后运行一个简单的程序就可以完成。对于这些收费激励型的网络,我认为使用DCF方法进行估值是最合适的。大多数加密专家不使用DCF分析来估值加密资产,因为他们认为这些资产不会产生传统意义的现金流。尽管如此,这些加密资产通常用以太坊、或ERC-20代币、或比特币来向代币持有者支付费用。因此,虽然不是“现金”流,但我们可以称之为以太流。

使用DCF分析加密资产

DCF是一种绝对估值指标,不需要相对倍数,但严格基于支付给资产(股票、债券或代币)持有者的现金流。因此,我们可以对这些资产进行估值,而不用考虑市场上其他加密资产的交易。我期望从长期来看,有更多的加密资产采用基于费用的激励模式,因为它比许多其他加密模式(如严格治理或交换媒介等),能够为代币持有者捕获更多价值。

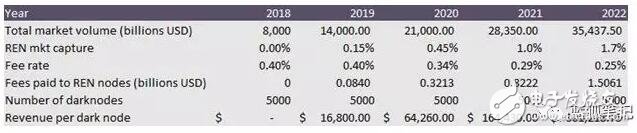

在我们关于Republic Protocol(REN)的报告中,我和合作人构建了一个DCF模型来估值REN代币。Republic Protocol是一个去中心化的暗池平台,在该平台中,节点运行一个简单的匹配程序,然后就可以从网络中获取交易费用收入。拥有REN代币的主要动机,是能够持有并抵押这些代币,从而有资格运行一个节点,来获得交易费用收入。我们可以将这些费用视为支付给代币持有者的现金流。下面,我们将介绍如何使用DCF模型来为REN做公允代币价格估值。这个模型可以用于对任何向代币持有者支付费用的网络的估值。

首先,我们需要假设平台的固定增长率,用于计算预期未来现金流。下面的假设仅适用于针对REN在牛市中的情况。

上表中的关键,是对未来五年预计向节点支付现金的估计。使用DCF公式,PV = [CF1 / (1+r)1] + [CF2 / (1+r)2] + … + [CFn / (1+r)n] + TV,我们将现金流折现回当前日期,得到REN网络的现值(PV)。

PV =现金流的现值

CF1 = 第1年年末的现金流

CF2 = 第2年年末的现金流

CFn =第n年年末的现金流

r = 折现率,或要求的回报率

TV = 终值

在任何DCF模型中,我们必须将现金流折现回当前日期,因为明年1美元的价值与今天1美元的价值不同。需要注意的一个关键点是,所有预期现金流不能采用一样的折现率。我们必须建立一个风险度量。预期现金流越不确定,就需要更多的折现。目前,在数字资产市场中,没有合适的风险率可以作为统一基准。因此,我们的报告借鉴了其他金融市场。在风险投资的A轮股权融资中,普遍接受的利率为每年30-50%。Republic Protocol作为一个数字资产平台,其某些技术细节尚未经过验证,风险相对较高,因此我们用40%作为贴现率。

最后,在我们的DCF模型中,我们需要包括五年后支付的费用。我们将REN平台视为永续存在的,这个假设在股票市场中也是合适的。我们使用Gordon增长模型来计算终值TV。我们保守预测持续增长率为2%(g=0.02),符合对成熟型公司的估计,以及对发达国家的GDP估计。下面用Gordon增长公式:

TV = [第5年的现金流* (1+g)/(r-g)]

TV = 1,506,093,750*(1.02)/(0.4–0.02) = 4,042,672,697

将每年的现金流和终值加总,我们得到以下等式:

0 + 42,857,142 + 117,091,836 + 214,012,390 + 280,034,686 + 4,042,672,697 = 4,696,668,753

最后,将总网络现金价值(4696668753)除以流通代币数量(519094022),得出每个REN为9.05美元。也就是说,根据我们的假设以及最佳情景预测,REN的价值应为每代币9.05美元。

综上所述,我认为在对加密资产进行估值时,绝对估值指标会更加适用,我也希望DCF分析在加密领域能得到更多的使用。目前,很少有专家希望使用DCF对加密网络进行估值,部分原因是大多数加密资产没有收费激励网络,因此没有现金流。这种基于费用的模型具有不错的吸引力,我认为将更多新的加密项目,以将现金流付给代币持有者的方式,来为代币资产创造更多的价值。

欢迎分享,转载请注明来源:内存溢出

微信扫一扫

微信扫一扫

支付宝扫一扫

支付宝扫一扫

评论列表(0条)