动力电池行业走向何方?打完这三场硬仗便知分晓。

近日,宁德时代IPO顺利过会。

在目光聚焦在“福建首富”、“千亿身价”、“闪电过会”等关键词时,很少有人会注意到,宁德时代从2016年的行业老三,一举甩开比亚迪和松下跃居行业老大,仅仅用了一年多的时间。

那么,宁德时代做了什么?

此外,目前国内动力电池行业大体态势,一句话说来就是:“老大异军突起,老二跌落王座,群狼争当老三。”除了表层的政策、市场、技术路线变化,又是哪些关键的发展阶段和要素、甚至是“战役”,促成了这种格局?未来趋势又会怎样发展?

本文试图回答这些问题。

老大一骑绝尘 老二变阵追赶上周,宁德时代IPO顺利过会,创下A股24天闪电过会记录,并且上市估值1300亿,在上市速度与估值上都是当之无愧的动力电池第一股。

“第一股”威名的背后,是宁德时代在业绩上的突飞猛进。

数据显示,2016年,宁德时代的动力电池出货量为6.72GWh,全球排名上在松下与比亚迪之后,位列第三。而到2017年,宁德时代的动力电池出货量增长73%,达到11.8GWh,一举越过松下,拿下行业全球第一位置。这一数据变化,仅仅用了一年的时间。

从反映市场占有率的动力电池装机量来看,2017年宁德时代动力电池装机量为10.4GWh,一家独占近三成市场,配套的乘用车与客车车型多达500余款。

而2016年还是动力电池国内第一,全球第二的比亚迪,伴随着宁德时代的异军突起,则在2017年遭受了滑铁卢。2016年,比亚迪动力电池出货量为7.35GWh,到2017年,其装机量下落到5.4GWh,在行业整体快速发展的时候,业绩不增反降。

比亚迪动力电池的市场,被宁德时代抢了!

但这个市场,宁德时代抢得有理有据。

在国内,比亚迪是最早进行磷酸铁锂动力电池研发的车企之一,并且由于2016年之前国家政策对磷酸铁锂旗帜鲜明地支持,比亚迪很长一段时间都在享受着这一福利。2016年之前,比亚迪不仅为自己生产的新能源乘用车与客车配套磷酸铁锂电池,还为其他的客车企业供应电池。借着新能源客车在国内先行推广、补贴额度巨大的特点,外加自身体量不小的乘用车业务,比亚迪当上了行业第一。

但2016年之后,画风突变。当年,新能源车骗补事件爆出,客车市场成为重灾区,随后政策重拳打击骗补,新能源车补贴从2017年开始降低、谋求退出。受此影响,2017年新能源客车行业受到重挫,年销量(85000辆左右)较2016年下降了2万余辆,客车用动力电池需求也因此下降,比亚迪不幸躺q,业务缩水。

值得一提的是,宁德时代在2016年其实就已经是客车用磷酸铁锂电池最大的供应商,但看起来却似乎未受影响。

因为宁德时代有三元锂这张牌。宁德时代2017年销售份额中,三元锂电池占比近半。与消费锂电巨头ATL(主要生产钴酸锂电池)同源的宁德时代,对三元锂体系更加熟悉,对其布局也更早。

2015年之后,国家开始认可三元锂材料用于车用电池的安全性,政策松绑后,能量密度更高、代表着更远续航的三元锂电池开始统治乘用车市场。北汽新能源的EX与EU系列、吉利帝豪EV、上汽荣威ERX5,包括特斯拉那些你叫得出名字的新能源车,基本都是三元锂电池的拥趸。

荣威ERX5,使用宁德时代三元锂电池

2017年,国内新能源乘用车产量达到47.8万辆,较上年增长超过20万台。在新能源客车市场下滑的态势下,继续高歌猛进的新能源乘用车成为动力电池业绩增长的核心。然而,比亚迪受限于技术路线选择,对三元锂跟进太晚;另一方面,又因为比亚迪的电池在乘用车市场仅仅供应自家车辆,因此完全没有吃到这份市场红利。一来二去,宁德时代崛起,比亚迪跌下王座,成为2017年动力电池行业的主题。

政策与技术路线陡然翻转,储备不足的比亚迪被打了个措手不及。痛定思痛,比亚迪开始在业务上变阵,祭出两招。

比亚迪的第一招其实不算太晚,从2017年开始,比亚迪就在其乘用车业务上开始拥抱三元锂。当年上半年,比亚迪推出混动车型唐 100与秦 100,车辆所搭载电池均为三元锂。这次试水完毕后,比亚迪在其纯电动车型上宋EV 300和秦EV 300上也应用三元锂。而到了今年,比亚迪更是表示今后的纯电动车型都将使用三元锂电池。曾经死磕磷酸铁锂的一代新能源车枭雄,

比亚迪唐100

但更关键的第二招,比亚迪还在筹备之中——将动力电池业务分拆独立运营,向其他新能源车企供货。此招一出,比亚迪动力电池在乘用车市场上潜在客户,将是原来的数倍。根据比亚迪锂电事业部副总经理沈晞的说法,动力电池业务将在2018年底或2019年初拆分完毕,预计五年内上市。

在宁德时代已经拿下国内动力电池近三成市场份额——达到比亚迪两倍之时,比亚迪的变阵将如何挑战宁德时代这一新晋霸主,能否重回第一,将是未来中国动力电池最有看点的戏码之一。

争当第三人 第三世界正在混战当行业内的老大老二刚刚互换位置之时,中国动力电池的“第三世界”,正在试图争抢第三名的位置。相较于一年之间突飞猛进的宁德时代和积累深厚的比亚迪,这些公司在体量上缺乏角逐前两名的说服力——其中最大的沃特玛,在2017年的装机量也才2.3GWh。

国内的动力电池企业危机感无疑是很深的,因为去年还是龙头的比亚迪转年就被宁德时代甩开老远。背靠上市公司坚瑞沃能的沃特玛也不例外,这家公司与去年排名第四、同样是上市公司的国轩高科,在动锂电池装机量上只有0.4GWh的差距,这连双方动力电池在建产能的零头都不到——沃特玛2020年规划产能为20GWh,而国轩高科的目标更高,30GWh。超高产能之下,任意一家公司的产线只要多开动一个月,就能覆盖掉目前一年的业绩——当然前提是拿得下如此多的市场份额。

在2017年,比克、孚能、智航等企业的动力电池装机量虽然都不超过2GWh,但他们的业绩却表现出了超高的成长性——因为他们都是专事于三元锂动力电池生产,借着三元锂在2017年乘用车市场的机会上演了出货量翻倍的景象,其中智航的出货量较2016年增长了近10倍。

在这种戏剧性市场上,行业老三的位置谁都不敢说稳坐下来。但第三的位置实质上正在成为国内动力电池企业争夺的焦点:中国制造业正在越来越像中国的互联网企业——只有行业头两名能够存活下来——或者稍好一些,能够存活前三名。

国家意志与商业资本正在联手,将资源越来越多地往第一梯队集中,对于动力电池行业众多的潜在老三们,这不单单是一场业绩之战,更像是生死之战。

行业态势:乘用车、客车电池分化已确定2017年的动力电池领域另一个重大的趋势是,在不同的新能源车型上,采用的动力电池技术路线已经开始出现了分化并且固定下来。总体而言,这个趋势是新能源乘用车偏向三元锂,而新能源客车使用磷酸铁锂,新能源专用车(货车)也比较倾向于使用三元锂。

从数据上来看,2017年新能源乘用车三元锂电池装机占比为76%,专用车这一占比为69%,而新能源客车多达90%的份额都被磷酸铁锂所占据。

三元锂能量密度高、能为车辆提供更远续航已经是业界共识,并且到2017年,三元锂电池成组售价已经降至最低1.4-1.5元/Wh,与磷酸铁锂基本持平。磷酸铁锂价格优势不再,能量密度又处于劣势,为何新能源客车还死守这一类电池?

与动力电池行业资深从业者交流后,我们得到一个更严谨的答案:磷酸铁锂动力电池在高温安全与碰撞、穿刺安全上,要远远高于三元锂电池,对于要大量载人、涉及到公共安全的大客车来说,安全性能的优先度要远远高于续航里程。并且,由于三元锂电池需要钢制外壳和更复杂的冷却系统保护,因此组成电池系统后,能量密度并未将磷酸铁锂甩开太远,只是在理论能量密度上,三元锂有更大的开发空间。

基于安全优先,性能还行的特点考虑,新能源客车选择了磷酸铁锂,即使是尝到了三元锂电池业务甜头的宁德时代,也表示磷酸铁锂电池在相当一段时间内仍然会是新能源客车的不二之选。

新能源客车,普遍采用磷酸铁锂电池

而续航是更大痛点的乘用车,则选择了对应的三元锂电池。当前,由于既有技术路线选择的遗留问题,还有不少新能源乘用车尤其是混动车型在使用磷酸铁锂电池。但随着磷酸铁锂的铁杆支持者比亚迪都转向三元锂,未来三元锂电池在乘用车市场的占有率继续提升只是必然。

而至于锰酸锂、钛酸锂等其他类型的动力电池,已经在大浪淘沙中边缘化,很可能成为新能源车历史中的注脚。

比如曾经为日产聆风配套锰酸锂电池的AESC,被中国资本金沙江资本收购后,已经转入三元锂电池路线。而董小姐一心要搞定的珠海银隆,生产的钛酸锂电池在其主攻的新能源客车市场只有4%的市场占有率。

当然,未来随着技术进一步发展,新能源乘用车与客车市场的路线分化还可能存在变数,比如三元锂电池的安全性能再上一个台阶,继续对磷酸铁锂在客车市场上的地位发起挑战。但目前为止,或是安全属性的考量,或是各方博弈的结果,三元锂对应乘用车+专用车,磷酸铁锂对应客车的局面相对稳固下来。

动力电池的三场战争不过,动力电池的技术路线之争告一段落,只是结束(或者是暂停)了全行业的第一场战争。在这个急剧扩张的朝阳产业中,有三场全面战争在同时打响。

1、规模之战

2016年11月,国家工信部发布公开征求意见稿《汽车动力电池行业规范条件(2017年)》,将动力电池企业的产能要求(单体电芯)直接提升到了8GWh。《行业规范》是动力电池的白名单,符合这一条件才能进入新能源车补贴名录,8GWh一夜之间成为关乎动力电池企业存亡的生死红线。

部委的考虑在于,当时的动力电池行业经过大补贴时代,已经诞生了两百余家电池企业,形成了太多落后产能与小产能。但从国际态势上来看,这是分散了中国动力电池的力量。

因为汽车行业竞争早已是全球化的竞争,国外参与其中的皆是每个国家中为数不多的巨头,动力电池行业也一样。在海外,松下是日本的动力电池龙头,LG与三星是韩国的动力电池双雄,体量巨大的他们发挥规模优势,在电池技术与自动化水平上都处于领先地位。

要让中国的动力电池走向国际市场,整合出能够与松下LG三星对垒的动力电池巨舰是一条必由之路。因此中国祭出政策利器,用极高的产能标准推动动力电池行业去小产能、落后产能,鼓励兼并重组与优势企业做大做强。《行业规范》因此而生。

但此意见稿一出,业界哗然。因为当时满足条件的,仅有比亚迪与宁德时代两家。后来又传出消息这一红线将下调至3-5GWh,但直至今日,这一意见稿也未能成文正式发布,毕竟涉及到太多动力电池企业生死,所涉利益太深。

而企业们一边叫苦不迭,一边又在拼命地上产能,上演动力电池业内的生死时速——在规范正式出台前,满足8GWh的产能标准。

仅仅是在2017年的公开资料显示,宁德时代计划2020年扩能至50GWh,比亚迪2018年扩能至26GWh,天津力神2020年扩能至20GWh,亿纬锂能2017年扩能至9GWh,远东大众特2018年扩能至22GWh,沃特玛2017年扩能至20GWh。以上总共合计147GWh,而这只是200余家动力电池企业中的一部分。根据工信部等四部委2017年3月印发的《促进汽车动力电池产业发展行动方案》,国家计划在2020年形成动力电池产能1000亿瓦时,即100GWh。而仅仅是现在部分企业的产能规划,就已经过剩近50%。

宁德时代建设中的湖西生产基地

原本的去产能政策,在疯狂的竞争下,最终形成了新一轮的产能竞赛乃至产能大战。市场与政策的互动,中央意志与地方权力的二元关系,在动力电池企业的规模之战中演绎得淋漓尽致。

当然,动力电池企业们大扩产能,除了政策的驱动,另外一方面他们也意识到,规模效应将是接下来的成本战决胜关键点之一。

2、成本之战

同样是在《促进汽车动力电池产业发展行动方案》中,国家提出了一个要求,到2020年动力电池系统售价达到1元/Wh,也就是每度电(KWh)1000元。

按照这一标准,未来搭载50KWh电池,续航铁定能够超过300公里(排除某些7座大型SUV)的新能源车电池成本将下降到5万元。而目前的价格是,根据宁德时代招股说明书披露的信息,其动力电池系统的售价为1.4元/Wh(这还是行业龙头的报价),在上述例子中车型的电池成本达到7万元,差价达到2万元。

如果2万元差价全部反映到售价中,这已经足够影响一大批消费者,尤其是在平价车型市场,从而进一步推广新能源车。

事实上,动力电池行业的价格战早已打响多时。以宁德时代为例,2015-2017三年,其动力电池系统销售均价分别为 2.28 元/Wh、2.06 元/Wh 和 1.41 元/Wh。2017年其动力电池系统每Wh售价降低了0.65元之多——一度电的电池降了650块。与之相对,三年来宁德时代的动力电池系统单位成本分别为 1.33 元/Wh、1.13 元/Wh 和 0.91 元/Wh,虽然也呈下降趋势,但降成本的速度明显低于售价下降速度。

宁德时代2015-2017年动力电池系统销售均价

宁德时代快速扩展的体量带来的规模效应功不可没。各动力电池企业已经纷纷学习此招。

除了上规模这一主要途径,动力电池业内的玩家在降成本之路上采用的方法还包括提升自动化水平、采用模块化设计等。

更进一步的玩法,则是将势力范围拓展到动力电池之外。比亚迪是这条路径的代表。在动力电池产业链下游,比亚迪拥有自己的整车业务;在产业链上游,比亚迪则在2017年斥资2.45亿在青海成立新公司,以开发锂资源。无独有偶,宁德时代在下游也控股广东邦普,涉足动力电池回收业务,在上游宁德时代则在最近收购了加拿大的北美锂业,涉足锂矿开发。通过打通产业链上下游形成业务闭环,正在成为动力电池巨头们降低成本的流行玩法。

此外,在技术上加紧研发,提高产品良率与产品能量密度(从而在同样参数下变相降低价格)也是重要的方式。

不过,对于全体动力电池玩家来说,目前有两个因素在困扰着他们。

一是动力电池原材料的价格疯涨,以其中最贵的正极材料钴为例,目前每吨钴的价格已经突破了60万元,并且仍在以平均每月近10%的价格增长,业内有“钴奶奶”之称。

第二个因素则是中国动力电池企业特有的困扰——国家补贴正在退坡,预计到2020年,新能源补贴将全面退出。届时在无补贴状态下与国际巨头竞争,将是国内动力电池企业的重大考验。

3、性能之战

除开成本与规模之战,动力电池企业还面临着最考验内功的一战。

在《行动方案》中,国家政策定下了2020年动力电池系统比能量达到260mah/g的目标。而目前实现商业化的国产动力电池系统比能量最高值刚刚超过140mah/g,和这一目标有着巨大的差距。

而松下与特斯拉合力打造的最新动力电池系统,应用2170圆柱电芯形态与NCA(镍钴铝酸锂)正极+碳硅负极,据估测其比能量接近或达到了200mah的水平,并且在Model 3上实现了商业化应用。

特斯拉2170电芯

与国际巨头相比,国内的动力电池系统在能量密度这一关键指标上仍有不小差距。对于这个问题,国内企业一个经典的战法是:学习跟进国外先进经验。

比克、亿纬锂能、力神都在建设自己的2170电芯产线,而宁德时代等公司则投入了碳硅负极的研发,力神则额外加入了NCA技术路线的研发。

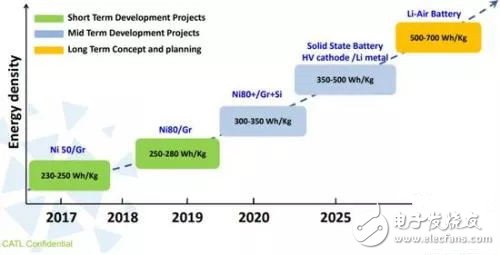

宁德时代动力电池性能研发规划(注:图中能量密度为单体电芯而非系统;规划时间2017-2023)

另外,或许是出于绕开技术专利的想法,国内目前在动力电池能量密度上主推的突破方式是研发高镍正极材料NCM。这一块的工作主要由正极材料供应商在推进,例如国内正极材料龙头杉杉股份等。国内目前能量密度最高的NCM811材料成系统后指标虽然达到了200mAh的水平,但还没有走向商业化。

在面对未来更高的能量密度指标时,或许NCM也无能为力。为此,国内的动力电池企业又在研发能量密度更高的固态电池、锂金属电池。宁德时代去年声称已经开展了锂作为负极材料(锂的理论能量密度是目前是主流石墨的10倍)的锂金属电池,以及电解质为固体的固态电池。这些技术将使单体电芯的能量密度向500Wh/g的目标冲刺。

结语:动力电池从混沌走向秩序

回望国内动力电池行业发展的这些年,可以明显地发现,“蒙眼狂奔”是这个新生产业的真实写照。无论是骗补事件,还是大干快上的产能过剩,都是为了高速发展而付出的代价。

但蒙眼狂奔多年后,形势正在起变化。

从补贴时代走入后补贴时代的动力电池行业,正在从群雄并起的乱世中建立秩序——宁德时代这只电池巨兽的光速上市, 已经释放出了明显的信号——国内动力电池企业的大整合时代,正在临近。

建设新秩序的第一个代言人已经诞生,而新秩序建立过程中那些被统治的对象,那些希望搏一搏风口的小散玩家,留给他们的时间窗口已经不多了。

*注:在动力电池总装机量上,不同统计口径数据略有差异,但在行业排名上相同。为方便讨论,在本文“动力电池装机量”这一数据上采信第一电动的数据。

欢迎分享,转载请注明来源:内存溢出

微信扫一扫

微信扫一扫

支付宝扫一扫

支付宝扫一扫

评论列表(0条)