1.1. 美光2018年前期业绩概览

(1) 营收、净利润方面:美光前两季度营收、净利齐升

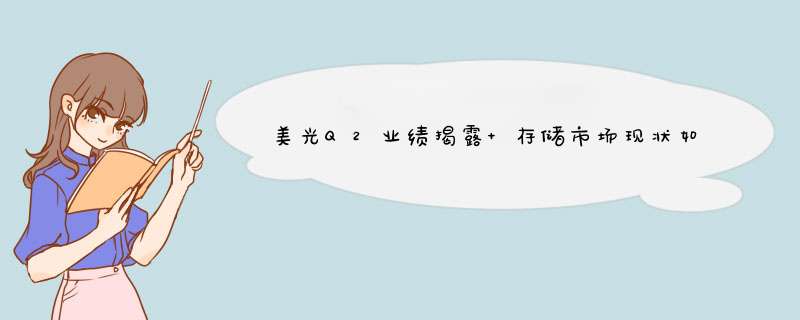

财务数据显示公司2017年营收超过200亿美元,同比增长64%, 18 年前两季度营收合计1 41.54 亿美元,净利润6 9.87 亿美元,其中18Q2营收达到73.51亿美元,同比增长58%,毛利(Non-GAAP下)为42.96亿美元,同比增长140%,净利润(Non-GAAP)34.95亿美元,同比增长239%, 2018 年前三季度累计营收预计将超过17年全年营业收入。2017年EBITDA为9 6 亿美元,且该数值将会持续上升。

(2)现金流方面:公司现金流充足

2 018 年Q 2 现金流达到2 2.34 亿美元,同比增2 85 %。 尽管美光资本支出正在增加,但预计公司自由现金流将从201 6 年的负值转为22.34亿美元,同比增长285% ,且自由现金流会持续提升。未来资本回报率也将从 2016 年的 1% , 2017年的 22% 进一步提高。

除此之外,公司上调1 8Q3 业绩指引,营收从72-76亿美元上调至 77-78 亿美元,同时 EPS 上调 EPS 至 3.12-3.16 美元,原指引为 2.76-2.90 美元。

图 1 :美光财务表现

图 2 :美光 2018 年Q 2 业绩创纪录

图 3 :美光股价有所反应

1.2. 公司看点:两大核心产品共同迎来快增长,收入结构趋向稳定

多年来,美光一直是存储器产业中的龙头企业,业务布局包括存储器产品、非易失性存储器以及一小部分其他产品。根据2 018 年中报,其存储器产品收入达1 34 .46 亿美元,占总收入的9 5 %。而在存储器产品中,美光是全球唯一一家提供全品类存储器的厂商,包括D RAM 、N AND F lash 、N OR F lash以及与因特尔共同研发的基于3 D XP oint黑科技的下一代产品 。其中DRAM和NAND Flash是公司的核心产品,分别占公司营收的60%和30%以上。

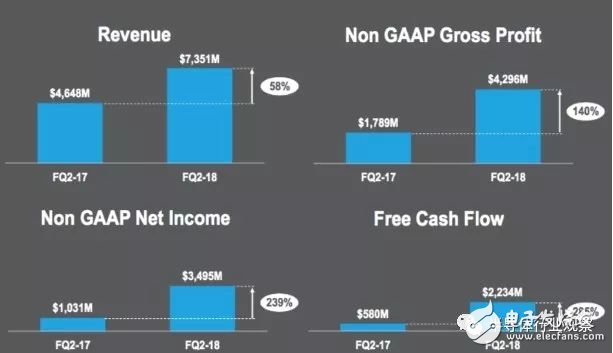

受益于市场需求的逐步提升和17年供需失衡下ASP的快速拉升以及公司生产规模的扩大,公司DRAM业务自16年后半年期起一直处于稳步上升的态势,2017年营收同比增长76%,是公司当之无愧的收入主力军,同时随着工艺水平的提高,DRAM产品成本逐年下降,截止17Q4公司DRAM毛利率接近60%。目前世界DRAM大厂对DRAM大规模扩产均持保守态势,可以预计未来较长一段时间内DRAM供应仍跟不上旺盛的需求增长,美光虽也没有相关扩产动作,但公司在广岛扩展了10%的洁净室空间,相信此举能帮助相关技术突破,提升工艺水平,以提高公司出货量,进而保持公司DRAM产品营收的持续增长。

图4 : 美光DRAM业务收入逐期增长

与之相对,在NAND方面 公司于16年、17年已成功度过2D NAND 到3D NAND的技术转变,并于2017年公司成功实现TCL架构,3D NAND从32层推进至64层,在市场仍呈现结构性缺货的状态时,稳步实现出货量的提升,18Q2公司NAND营收年增长率达到28%。同时美光凭借堆叠层数以及技术水平的优势,预计18年将继续保持高于行业水平的供给增长率。

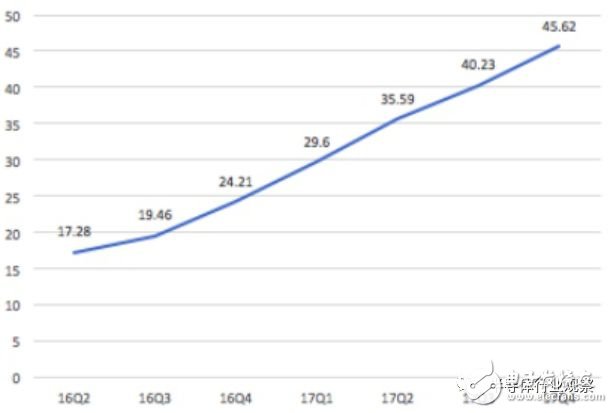

在经营业绩得到大幅度提升的同时,美光还成功将公司较为单一的收入结构转化为多业务共同发展的模式,13年美光DRAM收入主要由PC和利基型存储器构成,而18年随着下游应用遍地开花以及公司投资方式转变,美光公司收入来源也更多样化更为平衡,可以说公司DRAM市场被PC,移动端,服务器和利基型存储器四块均分。同样的公司NAND业务收入从原来份额过半的组件销售分布更多元化,高价值产品份额得到了提升。

图5 : 美光收入来源多元化

1.3. 全面产业布局助力收入增长,高新技术为未来发展动力

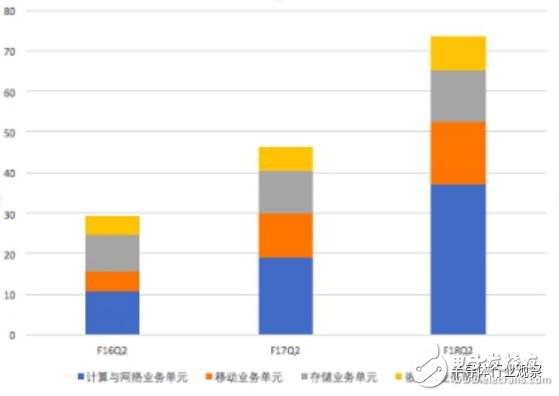

前一节说到美光公司收入来源趋向稳固多元化,除了因为数据结构多元化外。从应用类别来看,美光业务主要由计算与网络业务单元,存储业务单元,移动业务单元和嵌入式业务单元四大板块构成,覆盖了下游大部分产业,随着下游市场AI,自动驾驶,5G以及物联网的火热展开,近年来公司四大业务收入均在稳步上升,2018年更是有望进一步得到全面提高,其中主要为面向从事计算、图像、云服务的客户销售DRAM的计算与网络单元受益于数据中心和PC表现出惊人的上升空间,预计18Q2收入规模将达到36.91亿美元,年复合增长率达87%。同期移动业务单元受益于智能手机内容多样化下对电子元部件需求的拉动,同样发展态势明显,预计18Q2营收为15.66亿美元,同比增长44%。

图6 : 美光各业务收入状况

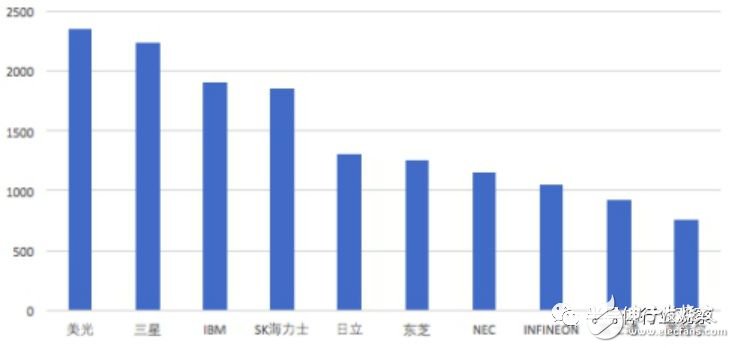

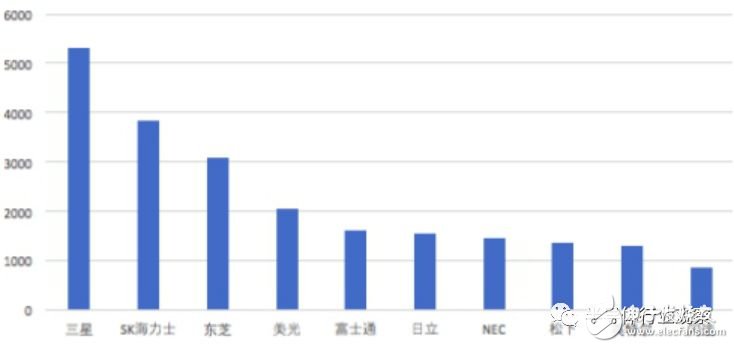

半导体公司发展离不开技术上的领先,美光公司独特的技术优势为未来发展空间提供无限可能。 2015年美光和因特尔联合提出了业界首款3D XPiont技术。3D XPoint 结合了DRAM内存的高速存取,以及NAND闪存在关闭电源之后保留数据的特性,被业界视为未来闪存和内存的替代品和整合品,前景无限,目前美光正在进行3D XPoin t的第二代技术的研发,相信该项技术的成功将对存储市场格局带来全新的改变。此外在主流存储器技术研发上,经过四十年的发展公司也保持着领先地位,在DRAM和NAND领域分别位列第一和第四。2017年公司成功将DRAM制程从20nm推进至1Xnm,且目前致力于1Ynm制程的突破,计划于2018年下半年投产,该项目的成功能再次巩固加强美光的竞争优势。NAND研发上,2017年公司TCL架构的实现和64层3D NAND的成功推进,帮助公司完成生产力的提高和成本控制,现阶段公司主要集中于96层3D NAND,以及更高效低能耗的第四代3D NAND研发。在高新技术上的领先让美光始终能够成功抢先一步抢占市场扩大自身优势。

图7 :DRAM领域专利排名

图8: NAND领域专利排名

美光是全球存储器龙头企业,跟踪美光的业绩走向和收入结构将有助于我们对存储器产业未来走势的判断,深入挖掘行业线索,对整个行业的投资都具有一定的指导意义。此外将国际龙头美光的业绩走向与国内企业进行联动,也可以深入探析国内的投资机会。

2.1. 多应用共同驱动存储器市场规模持续上涨

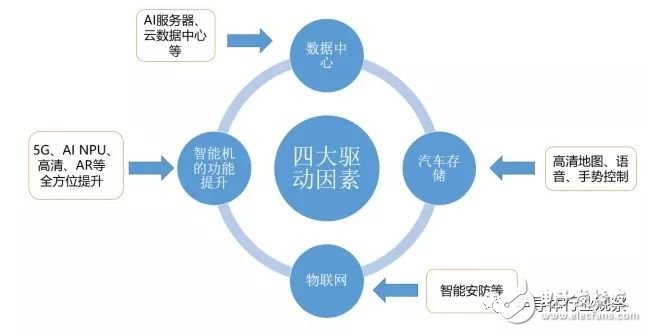

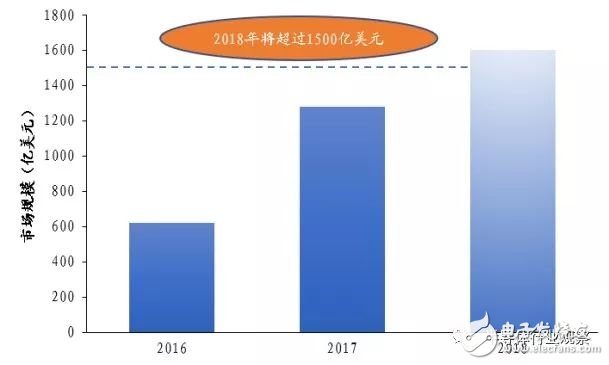

随着2017年开始进入数字经济时代,存储器市场空间大幅提升,据统计2017年存储器市场空间达到1280亿美元,年均产生数据流量22万亿GB,而这一数据将随着未来的AI、物联网等的深入渗透将继续提高, 预计2018年存储器市场规模将超过1500亿美元 。到了2021年,每年将产生62万亿GB的数据流量。 对于未来的存储器市场,云数据中心带来的AI服务器的需求上升、汽车存储对高清地图,语音手势控制的需求以及智能机的功能更新和物联网将是主要的四大驱动因素。

图9:存储器市场规模扩大的四大驱动因素

图10:预计2018年存储器市场规模超过1500亿美元

2.2. 需求端:Data Hungry型应用拉动新一轮需求的旺盛

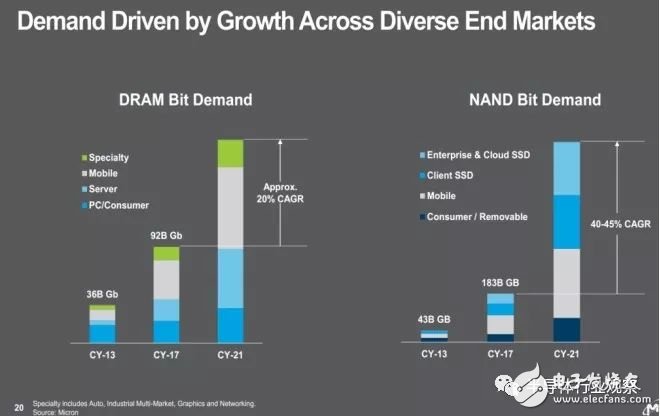

美光的业绩提升很大程度上受益于需求端的不断扩大,在上述四个主要驱动因素下,不论是DRAM还是NAND Flash的需求都大幅增加, 2017年至2021年,DRAM位元需求复合年增长率将达约20%,NAND位元需求复合年增长率将达40-45%。 此外,存储器的需求结构也因为数字经济的到来而将发生改变,就DRAM而言,服务器存储将在2018年替代智能手机成为增长最快的DRAM市场,对于NAND Flash而言,所有市场中终端都有大幅的提升,尤其是企业级和云存储SSD方面增幅最大。

图 1 1:存储器需求不断上升,需求结构有所改变

(1)全球数据中心资本支出不断增加,拉动存储器需求大规模提升。

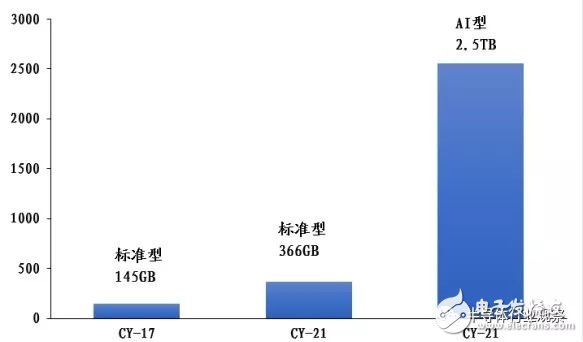

DRAM方面: 据统计平均一座资料中心可容纳约8000至15000个伺服器机架,每个机架可搭载4台以上不同尺寸的伺服器,平均每个标准服务器需要145GB的DRAM,据估算将会消耗约1000万GB以上的伺服器DRAM,约折合31万条以上的32GB模组。而对于AI服务器而言,其对DRAM的需求更高,是普通服务器的好几倍,预计到2021年,每一台AI服务器需要2.5TB的DRAM。

图 1 2:每台服务器对DRAM的需求

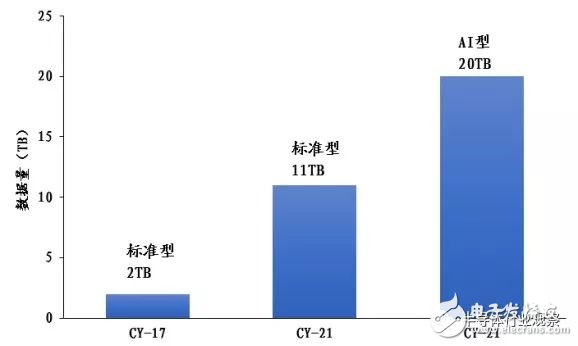

NAND Flash方面: 对于NAND Flash 而言每一台标准服务器需要平均2TB NAND,而预计2021年AI用服务器每台将配置20TB NAND,是2017年标准服务器的10倍。

图 1 3:每台服务器对NAND Flash的需求

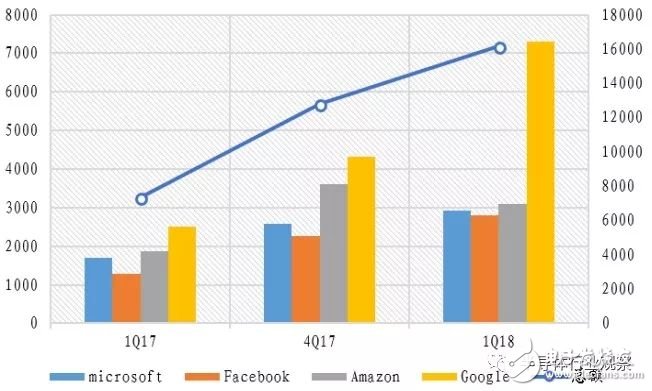

除了每一台消耗的存储量增多了之外,全球数据中心的数量也大幅增加,将从纵向和横向两个方面拉动存储器的需求上升。 目前伺服器成长主要来自两个方面:一方面是Intel与超威新伺服器平台转换,另一方面是Google、AmazonWebService、Facebook、MicrosoftAzure建立新资料中心带来的需求。从全球几家主要的数据中心公司披露的季度报可以看出,其在建设数据中心方面的资本支出额快速增长,2018年一季度四家企业累计支出总额达到了161.4亿美元,比2017年4季度的127.74亿美元上涨了26.35%。

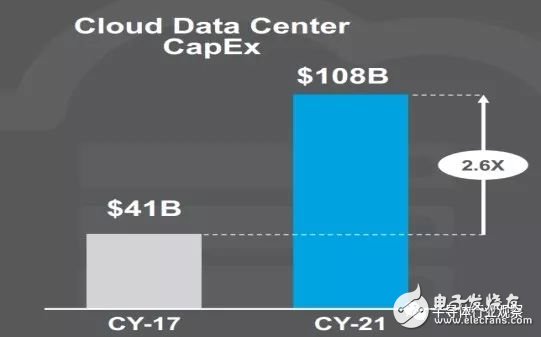

对于AI云数据中心而言, 预计2021年全球云数据中心资本支出将达到10.8亿美元,是2017年的3.6倍。 同时AI云数据中心数量也将有很大的提升,到2021年的时间,预计将增加到10%左右。到2025年,AI服务器将成为云基础架构中部署的服务器总数的一半左右。

图 1 4: 全球主要厂商数据中心资本支出额(百万美元)

图 1 5: AI 云数据中心资本支出

(2)汽车智能驾驶走进现实,数据量膨胀的同时汽车存储和快速运算能力要求提高

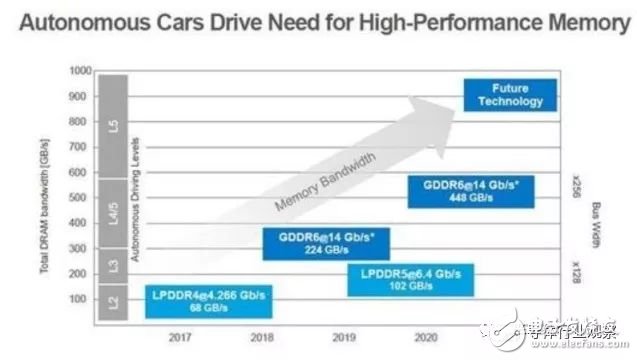

汽车行业的存储数据主要来自信息娱乐系统、仪表盘、ADAS系统、通信和动力系统五大方面,而随着自动驾驶的逐步升级,数据量的飞速增长将催生汽车存储更大的发展空间。 到2020年,在互联网汽车方面的存储需求可能将达到1万亿字节,要驱动全自动驾驶需具备每秒300 千兆字节(GB/s)以上的存储系统带宽。 在2017年美国世界移动通信大会上,美光正式发布了其用在下一代驾驶辅助系统ADAS以及汽车的信息娱乐系统上的LPDDR4,该产品峰值带宽是LPDDR2的四倍,LPDDR3的两倍,功耗更低。

图16: 汽车行业的存储需求结构

图17: 自动驾驶汽车对存储要求更高

随着自动驾驶从L1升级到L5,其对存储器的需求也在增加,自动驾驶L5级别实现传感器融合和车辆控制两大功能,需要不少于10个摄像头、10个雷达、4个激光雷达以及12个超声传感器共同作用,因此每一辆智能汽车不论是对DRAM还是NAND Flash、NOR Flash的需求都大幅上升。

DRAM方面:2017年,针对L1/2智能汽车,平均每一辆需要8GB的DRAM,到了2021年,L3需要16GB,是2017年2倍;2025年,L5则直接上升至74GB。

NAND Flash方面:2017年,L1/2需要8GB NAND,到了2021年,L3对NAND Flash的需求飞升至256GB,2025年,L5更是达到1TB。

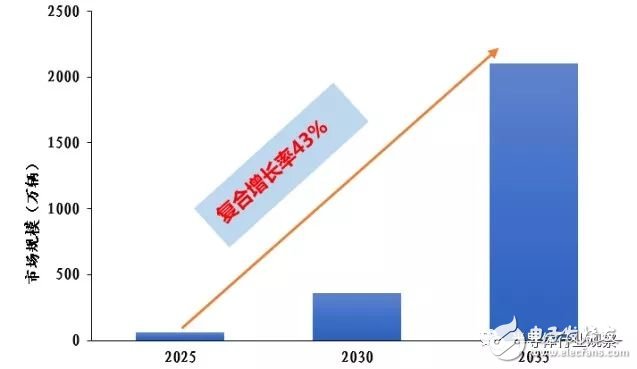

当然,除了单辆智能汽车对存储的需求提升之外,整个智能汽车的市场规模也将进一步扩大 ,按HIS AutomoTIve估计,全球L4/L5级的自动驾驶汽车产量在2025年将达到60万辆左右,并将在2025-2035年间迎来高速成长期,行业复合增长率将高达43%,有望在2035年达到年产2100万辆L4/L5级汽车。除此之外,具备部分自动驾驶功能的汽车也将接近7600万辆,高速带动汽车产业链衍生市场的大规模催化扩张。

图19: 自动驾驶汽车对存储要求更高

数据来源:HIS AutomoTIve,国泰君安证券研究

(3)物联网迅速发展,开拓中低端存储器芯片市场

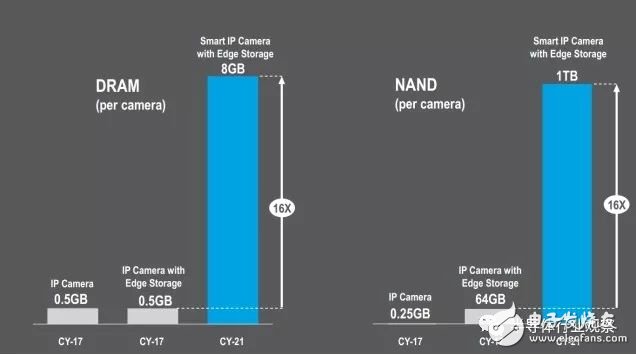

对于物联网中的数以万计的移动终端设备来说,它们需要的存储设备体积更小、成本更低、功耗更低,因此需要大量中低端存储器芯片产品来支撑如此大规模的物联网产业体系,为中低端存储器带来更高的需求。以安防摄像头为例:

在DRAM方面:网络摄像机将由17年的0.5GB,提升至21年的8GB边缘存储。

在NAND Flash方面:网络摄像机将由17年的0.25GB,提升至21年的1TB边缘存储。

图 2 0: 智能安防摄像头对DRAM、 NAND Flash 的需求

当然智能安防只是物联网中的一种,物联网的市场规模远不止此, 物联网与互联网相似,在生产生活中具有非常强大的渗透性。近年来,全球物联网更是快速扩张,规模不断增长 。 根据预测, 到了202 2 年,全球物联网市场规模将达到2.3万亿美元,复合增长率达到 20% ,接入物联网的设备也将从2016年的 148.66 台增长到 2020 年的 300 亿台,其数量将是互联网的五倍之多。

在大数据方面,随着物联网等因素的推动,全球大数据市场规模也在持续上升,尤其是大数据下的存储市场规模,从下图中可以看出,存储业务在大数据行业中的占比很高,2 017 年占比达到1 4 %,仅次于专业服务、计算和应用,位居大数据市场中第四大业务。与此同时, 大数据行业的存储业务市场规模也逐年攀升,由2 011年的1 1 亿美元上升到2 017 年的69 .5 亿美元,增长了约5 32 %。

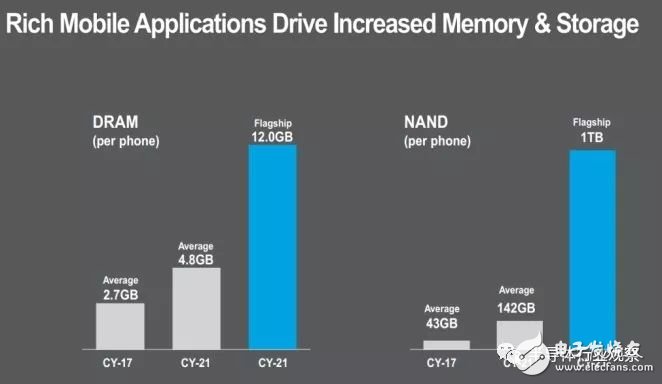

(4)智能机的功能提升,对设备存储要求更高。

就单部智能手机而言,随着智能手机的功能不断丰富,其对内存和闪存的需求一直处于上升趋势。在 DRAM方面:目前平均每部智能机需要2.7GB DRAM,预计2021年,旗舰机型将配置12GB DRAM;在NAND Flash方面:目前平均每部智能机需要43GB NAND Flash,预计2021年,旗舰机型将的NAND Flash配置将达到1TB。

图 2 4: 智能手机对DRAM、 NAND Flash 的需求不断上升

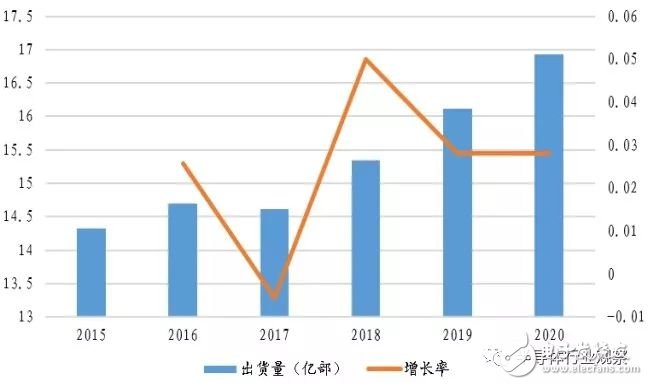

另一方面,全球智能手机的出货量也连年增加,IDC 预计全球智能手机出货量将会在今年内开始提升,增长率大约在5%左右。配合单部手机的存储提升,智能手机的全方位应用的出现将成为存储需求的一个重要增长点。

图 2 5: 全球智能手机出货情况

2.3. 供给端:两大核心存储器产品供给增长有所分化

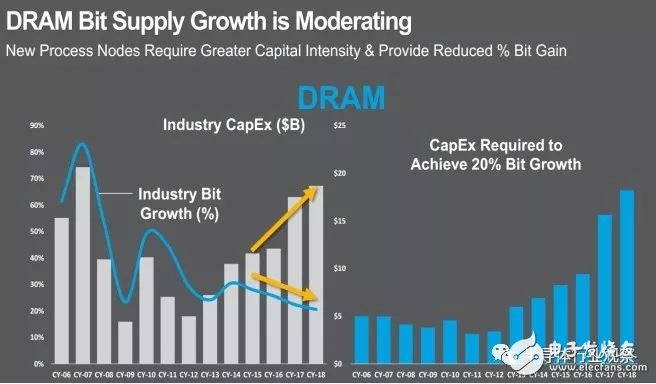

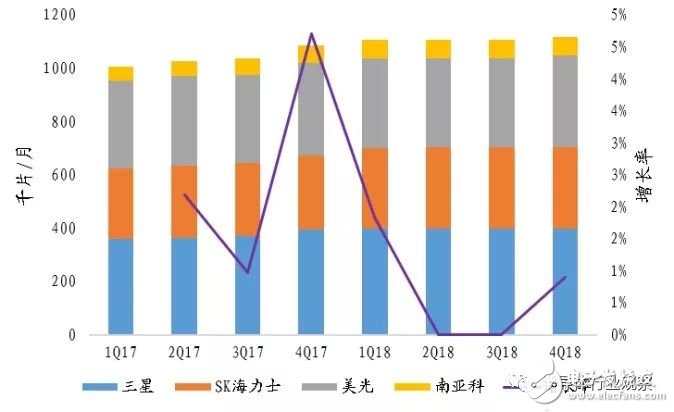

(1) DRAM :主要厂商供给增长能力有限,预计增长1 9 %

新制程需要更高的资本密集度,扩产需要更高的资本支出,并且 2018 年三大DRAM 厂商晶圆因为现有产能的重新分配和制造技术的升级,成长空间较小,预计2018 年的供给增长率为 19.6% 。

三星方面的产能增加空间有限,目前月均 DRAM 晶圆产能平均为 39 万片,能扩充的工厂只有 Line 17 和一部分 Line 15 ,所以三星计划在韩国京畿道平泽市新建第 2 座 12 寸晶圆厂;

SK 海力士同样也是产能不足,其M10 工厂较老旧,制程无法转入 18 纳米,因此改为代工生产。而 M14 工厂 2017 年底前达每月 8 万片产能。虽然 SK 海力士在中国无锡将兴建第 2 座 12 寸晶圆厂,但最快也得 2019 年投产;

美光对整体市场的贡献度更加有限,无论日本广岛还是台湾原华亚科的工厂都已满载,并且没有扩产计划,只有台湾原瑞晶的 A2 厂区有 60% - 70% 的提升空间,预计可增加每月 3 万片到 4 万片产能。

图26:智能手机对DRAM、 NAND Flash 的需求不断上升

数据来源:MU,国泰君安证券研究

图27: 2017-2018主要 DRAM 厂晶圆投片量预估

数据来源:DRAMeXchange,国泰君安证券研究

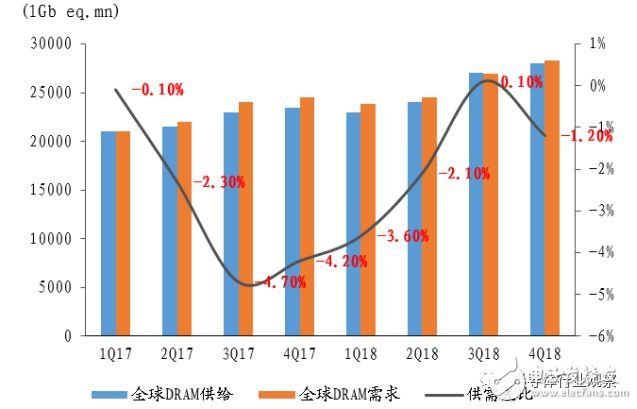

总体来说,DRAM需求增长率在 22% 左右,而供给增长率只有约 19% ,在2017 年供需已经吃紧的情况下, 2018 年的供求关系难以缓解。 从下图也可看出,2018年一季度供给低于需求 3.6% ,二季度为 2.1% ,四季度为 1.2% ,综合看,全年供给量都将低于需求量。

图28: 2017-2018全球 DRAM 供需差

数据来源:DRAMeXchange,国泰君安证券研究

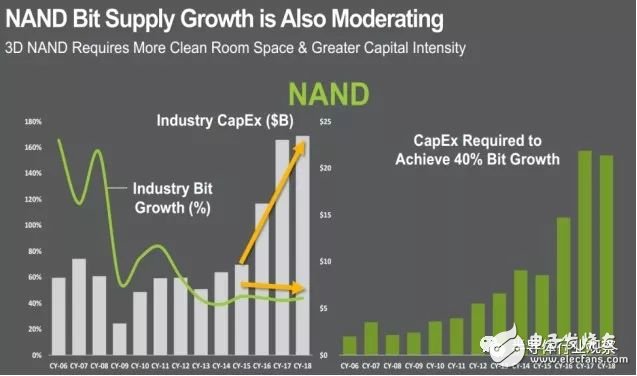

(2) NAND Flash : 3D-NAND F lash技术日渐成熟, NAND 产能释放在即

3D-NAND Flash由于其成本优势和性能优势,正在逐渐取代 2D-NAND ,成为主流的 NAND Flash 产品。 由于前期建造3D-NAND Flash厂更大的资本开支,各大厂商前几年在2D-NAND Flash方面的扩产放缓。一直到去年3D-NAND Flash技术尚不成熟,良率偏低,产能释放不及预期。NAND Flash方面供给失衡严重,涨价幅度较大。

图29:N AND 位元供给增速缓慢

数据来源:MU,国泰君安证券研究

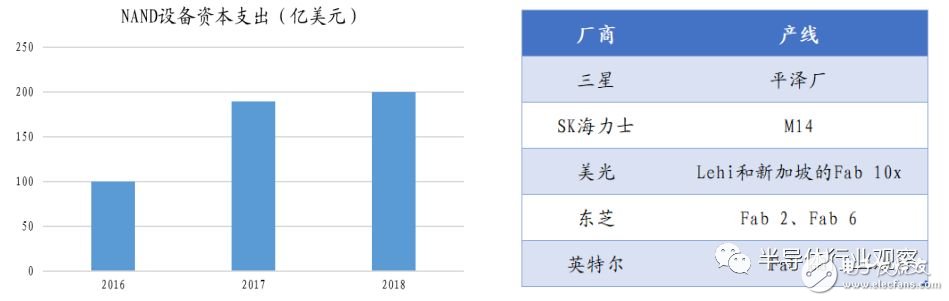

但是2017年,原厂开始持续加码新建Fab工厂,产能有望在今年释放。 目前有扩产计划的包括三星平泽厂、SK海力士的 M14 生产线、美光 Lehi 和新加坡的 Fab 10x 、东芝的 Fab 2/Fab 6 以及英特尔的 Fab 68 (大连厂)。此外各大厂商在NAND 产业设备方面的资本支出的增加也预示着未来产能的增长。 2017 年全球NAND 产业设备支出约 190 亿美元,而 2016 年这一数据才 100 亿美元,预计2018 年 NAND 产业设备支出 200 亿美元。

图 3 0: NAND 设备资本支出额 图 3 1:五大厂商N AND 扩产计划

数据来源: SEMI ,国泰君安证券研究 数据来源:中国闪存网,国泰君安证券研究

3D NAND Flash方面,2017年美光开始试产64层 3D NAND,据三星产能释放的周期来看,2012年试产,2014年良率提升。美光的产能最迟将在2019年上半年完成释放,彼时各大厂商3D NAND Flash产能进入集中释放阶段,NAND Flash的供给可能会超越需求,进入降价阶段。

表1:四大原厂2017年3D NAND投产情况

数据来源:中国闪存网,国泰君安证券研究

3. 国内存储厂家进入世界舞台,成为存储产业X因素利基型存储器 NOR flash 等为跳板,目前我国国内正在积极布局主流的DRAM和 NAND Flash 存储器,以在国家大基金和政策的不断扶持之下,形成了以合肥长鑫、长江存储、福建晋华为代表,逐渐打入千亿存储器市场,创造具有自己知识产权的 DRAM 和 NAND 产品。

3.1. DRAM方面:形成了以合肥长鑫为主体的国家队和以利基型为主的福建晋华

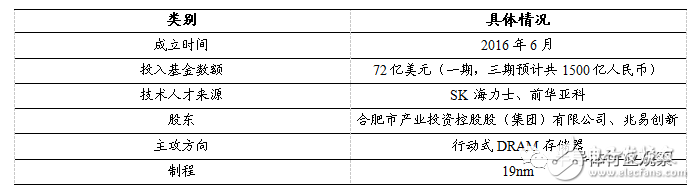

合肥长鑫是2016年 6 月成立。一期总投资基金达到 72 亿美元,主攻 DRAM 内存产品(包括DDR4与LPDDR4和利基型产品)。计划在 2018 年底前研发成功,并实现产品良率不低于 10% (国内公司兆易创新有参股和深入资本、运营合作) 。

表2:合肥长鑫主要情况

数据来源:公司官网,国泰君安证券研究

近期合肥长鑫也公布了其五年规划:2018年 1 月一厂厂房建设完成,并开始设备安装; 2018 年底预计 8Gb DDR4 样品研发成功; 2019 年 8Gb LPDDR4 ;2020 年开始规划二厂建设。如果一切顺利的话,合肥长鑫将成为中国第一家自主化大规模 DRAM 工厂,并且是世界第四家拥有在 20nm 以下制程 DRAM 生产技术的公司。

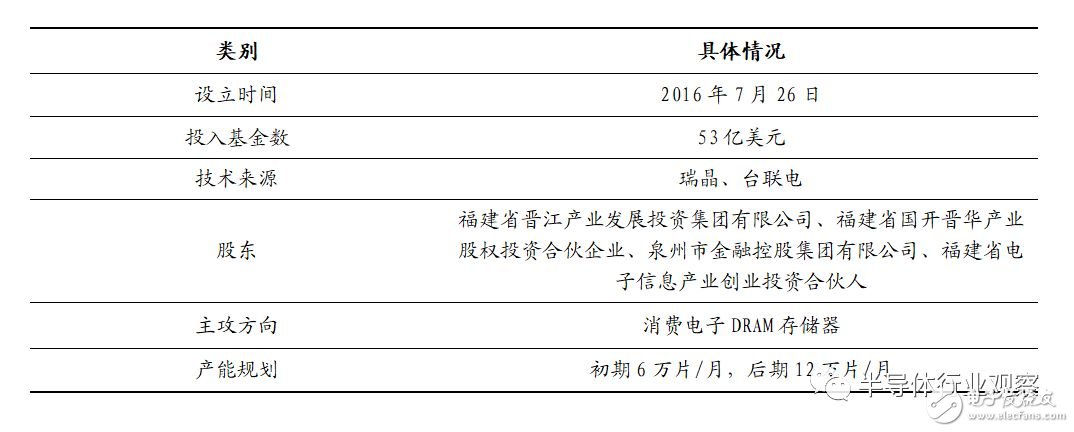

福建晋华于2016年 5 月宣布与台联电合作,共同开发利基型 DRAM ,由台联电提供技术,大陆提供资金与设备,台联电在台湾进行 32 纳米制程技术的研发,福建晋华支付研发费用并且提供 DRAM 制造设备,并且主攻消费电子 DRAM ,也就是我们所说的利基型 DRAM 。2016年 7 月 6 日,福建晋华集成电路生产线在泉州市正式开工,前期投资基金达到 53 亿美元,项目规划 2018 年第三季度形成每月 6 万片 12 英寸内存晶圆的产能,预计年销售额 12 亿美元,并且项目二期工程将在五年内月产能扩张至 12 万片。

表2:福建晋华主要情况

数据来源:公司官网,国泰君安证券研究

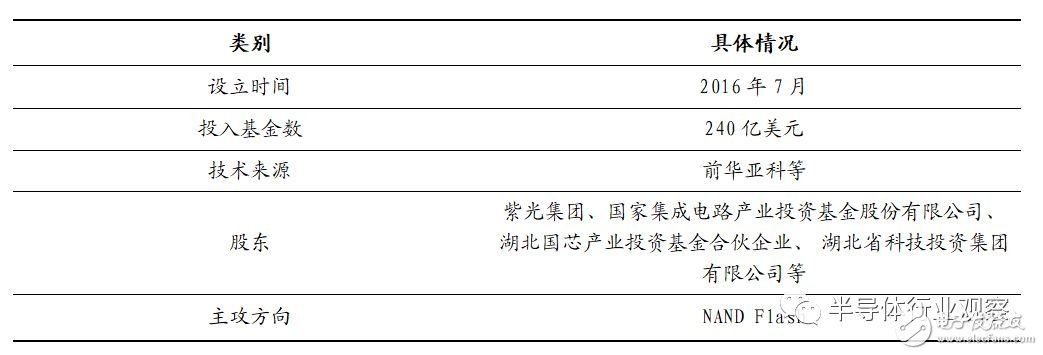

3.2. NAND Flash方面:以长江存储为代表

长江存储是2016年 7 月正式成立,其主要股东是紫光集团、国家集成电路产业投资基金股份有限公司、湖北国芯产业投资基金合伙企业、 湖北省科技投资集团有限公司等,其中紫光集团是控股股东,拥有其 51.04% 的股份。长江存储前期基金预计总投资 240 亿美元,进军 NAND Flash 领域。

表 3 :长江存储主要情况

数据来源:公司官网,国泰君安证券研究

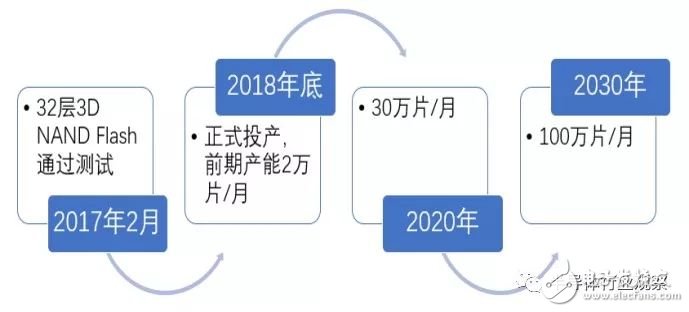

长江存储于2016年底动工了国家存储器基地项目,占地面积 1968 亩,将建设 3座全球单座洁净面积最大的 3D NAND Flash 生产厂房,核心生产厂房和设备每平方米的投资强度超过 3 万美元。该项目以 3D NAND Flash 为主, 2017 年 2 月宣布与微电子所联合研发的 32 层 3D NAND Flash 芯片顺利通过测试, 2018 年底有望顺利投产。产能规划前期 2 万片 / 月, 2020 年 30 万片 / 月, 2030 年 100 万片 /月。

图 3 3: 长江存储产能规划

综合以上分析,我们可以看出我国存储器产业正在逐渐进入世界舞台,进这个千亿的蓝海市场,实现从“孕育”到“腾飞”的转变。长江存储的32层 3D NAND最迟2019年将进入量产阶段,DRAM方面合肥长鑫的LPDDR4也预计2019年3季度量产,国内的产能释放将成为存储器市场的X因素,对全球存储器产业产生也更深更广泛的影响。

欢迎分享,转载请注明来源:内存溢出

微信扫一扫

微信扫一扫

支付宝扫一扫

支付宝扫一扫

评论列表(0条)