由于正在进行或传闻的交易并购的潜在影响,集成电路产业链重要组成部分的硅晶圆正在面临一些新挑战。

其实这个行业里的并购已经见惯不怪了,频发的并购事件让全球的半导体公司买少见少了。我们也知道,硅晶圆制造商的任务是将未加工的晶圆交给芯片制造商加工,后者将其做成相关的芯片。

尽管半导体的出货量持续攀升,但在硅晶圆这个市场依然面临严峻的价格压力。

在今年八月份,台湾环球晶圆小吃大,宣布将SunEdison半导体收归囊中。虽然这单交易还在等待各地政府的审批。如果这单交易一旦确定,新的环球晶圆将超过德国的Siltronic(13%),成为全球第三大的硅晶圆供应商,根据2015年的数据,其市场占有率也会增长到17%。屈居两大日本公司Shin-Etsu (27%) 和Sumco (26%)之后。

而在并购发生之前,SunEdison公司2015的市场占有率为10%,领先于韩国的LG Siltron(9%)、环球晶圆(7%)和法国的Soitec(3%)。

交易完成之后,环球晶圆不但扩充了其300mm晶圆的产能,并将业务触角伸到SOI晶圆业务,因为SunEdison是全球最大的RF和FD-SOI芯片晶圆供货商,其SOI晶圆客户包括了GlobalFoundries 和 Samsung。

虽然硅晶圆市场已经成熟到可以承受任何兼并,但全球的晶圆客户还是在紧盯这单交易。市场分析机构Sage Concepts的主席RichardWinegarner也表示,如果有一天Siltronic和 LGSiltron也卖盘,我们不需要感到惊讶。他还指出,由于硅晶圆业务的微薄收益,让西方的生产者对这个业务失去激情,但正在学习的制造好晶圆的中国对此非常感兴趣。

毫无疑问,这个行业是需要并购的。因为这样的话可以促使晶圆的价格走向稳定。SummitRedstone Partners.的分析师Jagadish Iyer表示。

晶圆的狂欢

硅晶圆是半导体产业的基础,每一个芯片制造者都需要购买晶圆。晶圆这个产业是从多晶硅开始的。而多晶硅是在石英坩埚里面融化的。

我们知道,在固体材料中,有一种特殊的晶体结构──单晶(Monocrystalline)。它具有原子一个接着一个紧密排列在一起的特性,可以形成一个平整的原子表层。因此,采用单晶做成晶圆,便可以满足以上的需求。然而,该如何产生这样的材料呢,主要有二个步骤,分别为纯化以及拉晶,之后便能完成这样的材料。

纯化分成两个阶段,第一步是冶金级纯化,此一过程主要是加入碳,以氧化还原的方式,将氧化硅转换成98%以上纯度的硅。大部份的金属提炼,像是铁或铜等金属,皆是采用这样的方式获得足够纯度的金属。但是,98%对于晶片制造来说依旧不够,仍需要进一步提升。因此,将再进一步采用西门子制程(Siemensprocess)作纯化,如此,将获得半导体制程所需的高纯度多晶硅。

接着,就是拉晶的步骤。首先,将前面所获得的高纯度多晶硅融化,形成液态的硅。之后,以单晶的硅种(seed)和液体表面接触,一边旋转一边缓慢的向上拉起。至于为何需要单晶的硅种,是因为硅原子排列就和人排队一样,会需要排头让后来的人该如何正确的排列,硅种便是重要的排头,让后来的原子知道该如何排队。最后,待离开液面的硅原子凝固后,排列整齐的单晶硅柱便完成了。

从目前的市场看,硅晶圆包括了300mm/200mm和其他更小的尺寸。

硅晶圆制造挑战重重,但制造商却获益不多。在过去的二十年,硅晶圆供应商从20多家,兼并成现在的5家大玩家。而这些并购扫除了产业的几大问题,首先是硅晶圆厂需要一个庞大的规模去和其他竞争者竞争,这样的话小型制造商就跟不上第一阵型的步伐。

但最大的问题是硅晶圆产业正在面临产能过剩的现状。这样就会给价格和利润带来重大影响。在过去的几年,只有一部分的供应商能够获得利润。而实际上硅晶圆的平均价格已经从2009年的每平方英寸1.04美元的售价降到2015年的0.76美元。

现在,300mm晶圆占了市场60%的出货量,而200mm晶圆的份额只有31%。剩下的份额则被150mm晶圆和其他晶圆瓜分。

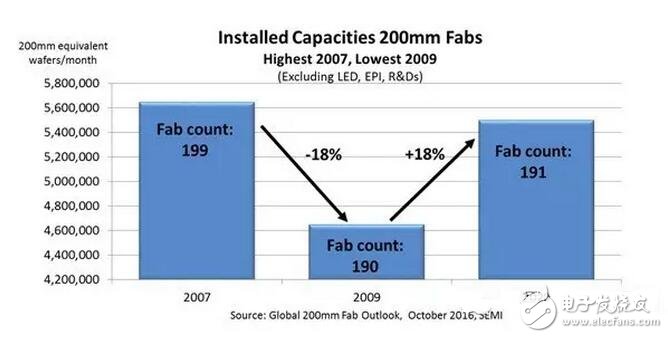

200mm晶圆的装机容量

总得来说,300mm晶圆每年的市场容量从2009年的4300万片晶圆成长到2015年的7600万片。

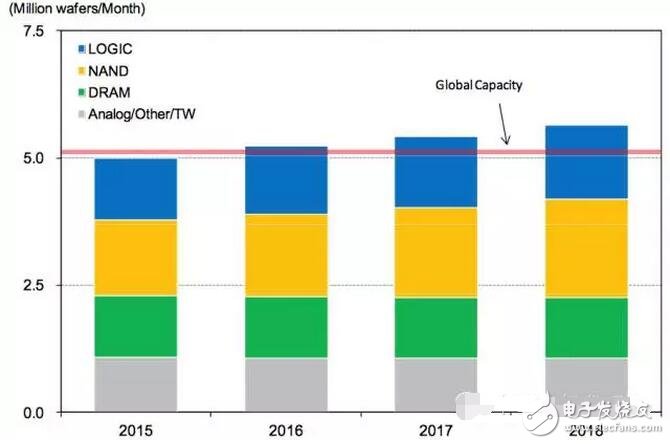

在2015年,半导体市场上生产了7600万片300mm硅晶圆,但市场只消耗了5700万片。所以从目前的市场看来,如果硅晶圆厂产能全开,所生产的硅晶圆能够满足所有Fab的生产需求。但根据监视可知,在2016年,只有74.6%的Fab投入运营。

因此不需要去扩充生产,相反,有些供应商需要关掉一些产品线去降低运营成本。

300mm晶圆的预估需求

幸运的是,硅晶圆产业在2015年第四季度触底之后,开始反d了。Iyer表示,2015年对于硅晶圆产业来说是很艰难的一年。

从2016年第一季度开始,硅晶圆产业开始复苏,尤其是在TSMC的强势影响之下。

去年的硅晶圆价格真的到达了历史新低,但相反的是产能达到了历史新高。虽然今年第一季度开始,硅晶圆的市场开始好转,但是价格还是没有回调。

但对硅晶圆生产者来说,目前面临的最大挑战是硅晶圆需求日增,但价格上调困难。硅晶圆供应商需要去说服客户接受价格调整。这是一个信号,在芯片制造商收益不错的时代,如果能够调整其价格,对硅晶圆制造商来说,是一个鼓舞。

市场预测,2016年的硅晶圆市场会达到70亿美元,较之2015下降了1%。而2016年的硅晶圆出货尺寸会高达108亿平方英寸。较之去年反而有小许上升。

但从整个行业看来,还是有一些积极的信号的。因为市场需求还会持续上升。

300mm晶圆市场会从Logic和Memory产品的增长中收益,200mm晶圆依旧保持很强劲的活力。但在未来,300mm晶圆面临更多的挑战。因为200mm硅晶圆客户远比300mm晶圆多,所以200mm晶圆的产能过剩的情况不再出现。

实际上,由于汽车电子、消费电子和IoT市场的个多样化芯片需求激增的推动,甚至造成了200mm晶圆的短缺。

就我们所知,在汽车电子和IoT芯片市场,芯片需要不同的制程和工艺。而这些市场的应用需求也覆盖了从28nm到130nm,甚至达到180nm。未来在 55nm/40nm的需求会持续增长。

去预测未来300mm和200mm需求量的一个方法就是去看设备市场的走势。如果需求增长,芯片制造商会去购买更多的设备。这样也同样给200mm的相关设备带来缺货现象。

Lam Research.的相关人士表示,这并不是说300mm晶圆的需求下降,只是从他们的角度看,现在能提供的300mm晶圆相关设备比200mm设备多。

随着IoT的落地和more than Moore延伸到Fab,200mm晶圆的相关设备在未来会持续增加。而随着200mm晶圆的走热,Fab也要购买足够的设备以保证其产能。

Applied Materials的相关人士也透露,市场会停留在200mm晶圆一段时间,morethan Moore技术的基础也会存在于庞大和增长的市场。

更多的并购会发生?

尽管现在情况看起来好了很多,但硅晶圆产业在可见的未来还会面临很多困难。因此行业可能会发生更多的并购以保持其竞争力。SunEdison Semiconductor在今年年初宣布将会采取一些可替代的选择来改变其亏损状况就是其中的一个代表。

SunEdison Semiconductor寻求交易,我们也不会感到惊讶,让我们惊讶的是,买家竟然是环球晶圆,行业内的一个无名之士。

尽管如此,行业分析师也是看好这单交易。这在未来会缔造一个12亿美元营收的公司。丰富的产品线会满足半导体市场的广泛需求。

如果这单交易完成了,也会有一个明显的影响,那就是美国本土不再有硅晶圆供应商了。

但这个真的重要吗?因为就目前看来,没人关心美国的硅晶圆制造能力。实际上,全球只由不到10%的晶圆是在美国生产的。这些业务大部分都是在亚洲完成。

另外,这单交易还会有其他的象征性意义,毕竟成立于1959年的SunEdisonSemiconductor是硅晶圆这个领域的先锋,他曾经是孟山都公司的一个部门,那时候还叫做MEMC。在1989年,一个德国公司收购了MEMC,并发起了一连串的并购,最后MEMC再度作为一个美国公司亮相,并在2009年收购了太阳能供应商SunEdison,并在2013年改名SunEdison。

两年前,SunEdison分拆其硅晶圆业务,聚焦在太阳能。并将其硅晶圆业务的公司改为SunEdisonSemiconductor。而SunEdison最后却破产了。

而环球晶圆曾经是Sino-AmericanSilicon的一个部门。在2011年,Sino-AmericanSilicon分拆其硅晶圆业务,成立了现在环球晶圆。

与此同时,Sino-AmericanSilicon收购了一个从Toshiba手上买下了硅晶圆供应商 CovalentMaterials,在2016年,Sino-AmericanSilicon将其并入环球晶圆。

展望未来,硅晶圆产业的并购是在所难免的。而下一波并购潮可能会来自中国。正在半导体产业大兴土木的中国对硅晶圆很感兴趣,尤其是大尺寸的硅晶圆。

技术类型

硅晶圆行业的动荡表明,硅晶圆供应商必须紧跟Fab厂在技术方面的进步,满足需求。从现状看来,有几种不同类型的硅晶圆,其中更包括了anneal,epitaxial, polished 和 SOI.

SOI晶圆市场是值得关注的一个重点。环球晶圆发起这单交易的一个原因就是看中了SOI的市场。

从构成上看,一个SOIsubstrates在其隐埋氧化层上面包括了一个超薄的硅层,而绝缘层就抑制了设备的泄漏。

SOI晶圆被应用到数字、电源和RF应用。在数字领域,现在已经推进到了一个叫做FD-SOI的平面工艺。

对于芯片制造商来说,FD-SOI是他们在块状硅上面的一个可替代选择。当中包括28nm的plannar和FinFET。FD-SOI的存在给产业界未来的路线提供了一个新选择。当中的领导者是 GlobalFoundries.。

但关于SOI,有两点值得注意,那就是晶圆成本和供应链。现在只有几个SOI晶圆供应商,分别是Shin-Etsu,Soitec, Sumco 和SunEdisonSemi.

即使 GlobalWafers-SunEdison的交易最终确定,也不会影响SOI晶圆的供应。我认为关于SOI晶圆的供应量是不需要担心的,三星的相关人士表示。

成本在SOI市场是应该值得关注的。晶圆制造商过去几年在降低SOI晶圆的成本上做了很多努力。主要的挑战在设备层的厚薄均匀性和反射率上面,这两项都在设备层或以下。尤其是厚薄均匀性,对于SOI晶圆来说是最大的挑战。

有人说SOI的成本是最主要的问题,但有些专家并不这样认为。因为SOI技术在过去几年得到了很大的提升,例如一个简单的 STI,就可以消除SOI晶圆的成本差异。

三星则认为,尺寸会是SOI晶圆的一个挑战,随着工艺进展到FDSOI,三星希望能降低SOI晶圆的substrates成本。

但总的看来,SOI晶圆市场还非常小,Polished和epitaxial晶圆依然是市场上的大头。

Polished 晶圆被应用到Memory,这就要求有平滑和干净平面的超平substrates,而substrates 晶圆责备广泛应用到Logic和其他市场。

Anneal-based晶圆也关注日增,anneal晶圆的制造成本比epi晶圆更低,所以前者的平均成本较后者更低。

通常epi晶圆是用但晶圆设备加工,而anneal 晶圆则一次把大约30个抛光晶圆放置在一个分层式熔炉。这是基于一个分层工艺制造的,这样你就会耗费更少的成本。

硅晶圆市场非常关键,我们希望他会变得越来越好。

欢迎分享,转载请注明来源:内存溢出

微信扫一扫

微信扫一扫

支付宝扫一扫

支付宝扫一扫

评论列表(0条)