新势力及传统主机厂旗下车型,除沙龙机甲龙外,使用激光雷达的数量在1-3颗,倾向于国内激光雷达供应商,如速腾聚创、禾赛科技、华为、图达通等,目前大部分车型预计在年内量产,陆续开启交付。据不完全统计,国内已公布搭载激光雷达的车型共有18款,其中对新技术接受程度更高的造车新势力推出的车型有9款,占比50%。传统主机厂在电动化及智能化革命浪潮下谋变加入智能化电动车造车大军,上探争夺新能源中高端市场。

智能驾驶激光雷达技术进展

测距原理

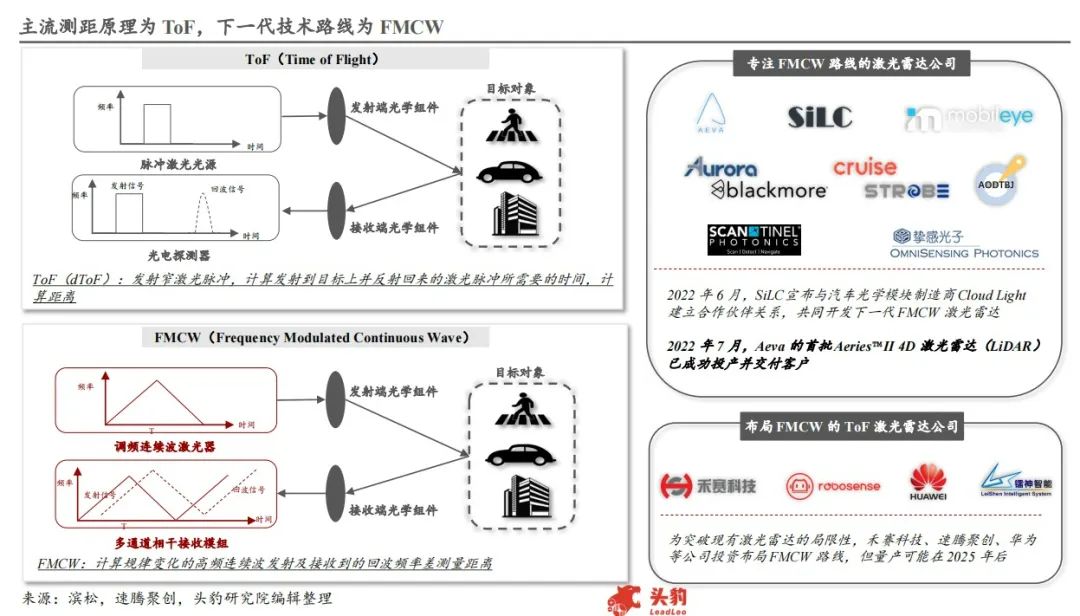

ToF仍为当前及未来几年的主流测距原理,下一代激光雷达技术路线为FMCW,激光雷达厂商Aeva的首批Aeries II 4D激光雷达已成功投产并交付客户,但产业链成熟及产品大规模量产还需时间。

ToF仍为当前及未来几年的主流测距原理,下一代激光雷达技术路线为FMCW。ToF激光雷达一般指dToF,激光工作模式为脉冲,其技术和器件成熟度高, 有效探测距离远,采样率高,但太阳光子易干扰信号产生噪音,且雷达间的串扰不容易排除。相比之下,FMCW激光雷达能够同时获得距离和速度信息,易形成感知数据,微弱信号下,不易受极端天气影响,且会过滤其他非自身发射并返回的光脉冲,但FMCW激光雷达技术难度大,成本高昂,信息复杂难以提取,理论上更优的探测性能还未被验证。目前激光雷达厂商Aeva的首批Aeries II 4D激光雷达已成功投产并交付客户,FMCW路线量产进程进一步推进。部分国内厂商也在投资布局或自研FMCW激光雷达,2025年前后或有样品推出,但产业链真正成熟,产品大规模量产还需一定时间,因此ToF路线在未来一段时间内仍将为主流技术方案。

光束 *** 纵

半固态激光雷达为主流搭载方案,以MEMS及转镜式为主,Flash技术路线有所突破,ibeoNEXT激光雷达已上车量产,反观OPA路线进展缓慢。

来源:Lidar for Autonomous Driving: The Principles, Challenges, and Trends for AutomoTIve Lidar and PercepTIon Systems,头豹研究院编辑整理

半固态激光雷达为主流搭载方案,以MEMS及转镜式为主。MEMS微振镜式通过摆动的微振镜发射光纤完成扫描,优势即在于旋转幅度小,系统稳定性高,且元器件少,结构相对简单,激光雷达整体成本相对较低,但缺点在于工艺的不稳定性且受限于车规级共振;相比之下,转镜式激光雷达围绕圆心旋转,扫描原理简单,器件成熟,使用转镜方案的Valeo Scala为第一批通过车规验证且量产的激光雷达,此后相当一部分厂商也选择转镜路线,但其线束角度,提高线束需要纵向堆叠器件,成本较高。MEMS及转镜式路线各有优劣。

来源:Lidar for Autonomous Driving: The Principles, Challenges, and Trends for AutomoTIve Lidar and PercepTIon Systems,头豹研究院编辑整理

搭载智能驾驶激光雷达车型梳理

国内车企

汽车智能化竞赛大幕拉开,国内车企密集发布搭载国产激光雷达的车型以实现补充感知安全冗余,开启激光雷达等传感硬件的军备竞赛,激光雷达赛道受益,开启量产元年。

国内车企密集发布搭载国产激光雷达的车型,激光雷达开启量产元年。新势力及传统主机厂旗下车型,除沙龙机甲龙外,使用激光雷达的数量在1-3颗,倾向于国内激光雷达供应商,如速腾聚创、禾赛科技、华为、图达通等,目前大部分车型预计在年内量产,陆续开启交付。据不完全统计,国内已公布搭载激光雷达的车型共有18款,其中对新技术接受程度更高的造车新势力推出的车型有9款,占比50%。传统主机厂在电动化及智能化革命浪潮下谋变加入智能化电动车造车大军,上探争夺新能源中高端市场。 除了成立独立品牌外,传统主机厂还与互联网巨头等多方共创新品牌,与激光雷达供应商利益绑定。如吉利与百度合作成立集度发布ROBO-01,车型搭载的激光雷达由百度投资且有合作关系的禾赛科技供应,而长安宁德华为联手推出阿维塔11,激光雷达则直接由华为供应。国内智能化竞赛大幕拉开,国内车企开启激光雷达等传感硬件的军备竞赛,激光雷达赛道受益,开启量产元年。

合资及外资车企

中国市场激光雷达搭载车型及单车搭载量多,相比之下,国外OEM倾向选择国外激光雷达供应商,对激光雷达上车持谨慎保守态度。

来源:Marklines,头豹研究院编辑整理

国外OEM倾向选择国外激光雷达供应商,对激光雷达上车持谨慎保守态度。相对于中国市场赛道火热的现状来说,国外主机厂旗下激光雷达单车搭载量普遍在1颗左右,搭载车型相对较少,上市量产时间规划较晚或并不明朗。在供应商的选择上,外资OEM偏向法雷奥、Luminar等起步早、供应链成熟、掌握核心技术的国外厂商,对于供应商的选择也持谨慎态度。

智能驾驶激光雷达上车进度梳理

速腾聚创

速腾聚创与汽车产业链相关企业联系紧密,深度构建深度高效协同的产业生态,同时战略布局激光雷达供应链上游,入股纵慧芯光、苏州希景等企业。

来源:速腾聚创官网,天眼查,头豹研究院编辑整理

速腾聚创与汽车产业链相关企业联系紧密,同时战略布局激光雷达供应链上游。上汽、北汽、比亚迪等车企为速腾聚创投资方,合作速腾聚创获得多款旗下车型定点。速腾聚创入股纵慧芯光、苏州希景,战略布局VCSEL激光器及MEMS微振镜等激光雷达关键零部件,加大技术研发升级的同时,进一步加快上游供应链国产化替代以降低成本。

来源:速腾聚创官网,天眼查,头豹研究院编辑整理 速腾聚创产品覆盖机械式以及MEMS半固态激光雷达,同时提供激光雷达感知融合方案,其中RS-LiDAR- M1激光雷达为公司拳头产品,已获得多款车型定点。

来源:速腾聚创官网,天眼查,头豹研究院编辑整理

速腾聚创深度构建深度高效协同的产业生态,加快与汽车及激光雷达产业链 上游战略合作脚步。公司目前半导体制造商,汽车零部件厂商,自动驾驶芯片及算法供应商达成战略合作,加快推进自动驾驶量产落地及商业化进程。

速腾聚创拳头产品RS-LiDAR-M1已获得包括威马M7、小鹏G9、智己L7、广汽AION LX Plus、路特斯ELETRE在内的超50款车型项目定点订单,此外公司与多家车企及自动驾驶厂商达成战略合作。

速腾聚创拳头产品MEMS微振镜激光雷达RS-LiDAR-M1已获得超50款车型项目定点订单,公司与多家车企及自动驾驶厂商达成战略合作。据统计,2021年全球车载激光 雷达前装市场中,速腾聚创以10%位列中国第一,世界第二,而在去年及今年发布的新车型中屡见速腾聚创身影。此外,除已明确公布的乘用车车型外,速腾聚创与极氪、比亚迪、一汽红旗等车企达成合作, 未来获得相关定点项目的确定性高。速腾聚创进入现有主机厂后合作稳定性 高,且已有的车型定点量产进入市场得到验证后,速腾聚创有望受到更多厂 商青睐,进一步扩大市场份额,抢夺话语权。

禾赛科技

禾赛科技前期布局生产机械式激光雷达,后聚焦芯片化发展战略研发混合固态激光雷达,围绕VCSEL+SiPM的技术路线与激光雷达供应链上游及自动驾驶芯片企业达成战略合作。

来源:禾赛科技官网及招股书,天眼查,头豹研究院编辑整理

禾赛科技前期生产制造机械式激光雷达,后围绕芯片化发展战略研发混合固态激光雷达。旗下AT128采用VCSEL+SiPM的技术路线,目前获得多款车型定点。公司已完成V1.0激光雷达芯片化架构,未来将自研专用驱动芯片、模拟前端芯片、波形数字化处理芯片、SoC片上系统芯片等,提高激光雷达整体集成度。

来源:禾赛科技官网及招股书,天眼查,头豹研究院编辑整理

禾赛科技加深汽车产业链上游企业协同合作,合作伙伴多为激光雷达供应链上 游及自动驾驶芯片企业。目前禾赛科技与英伟达、黑芝麻智能及地平线达成战 略合作,以传感器赋能自动驾驶感知方案。此外,公司于Lumentum在激光雷达解决方案上达成合作,未来将可能在降低成本的同时以VCSEL阵列光源技 术方案量产激光雷达。 禾赛科技转镜式激光雷达AT128获得高合HiPhi Z、集度ROBO-01、理想L9、路特斯ELETRE等多款车型定点订单,公司旗下多款激光雷达服务于多种自动驾驶场景,助力商业化应用落地。

禾赛科技转镜式激光雷达AT128获得多款车型定点,公司旗下多款激光雷达成为多家自动驾驶厂商的选择,服务于不同场景,助力自动驾驶商业化应用落地。2021年禾赛科技以3%的市场份额占得全球激光雷达前装量 产市场的一席之位。截至目前,禾赛科技转镜式激光雷达AT128获得高合HiPhi Z、集度 ROBO-01、理想L9、路特斯ELETRE等多款车型定点订单,公司还与爱驰汽 车战略合作共同推进激光雷达在乘用车前装量产市场落地。在自动驾驶领域,禾赛科技与百度Apollo达成战略合作,共同开发基于禾赛激光雷达的新一代 Robotaxi, 而AT128为多家Robotaxi厂商选择,此外XT系列等机械式激光雷达服务于港口等多个应用场景。 Luminar Luminar手握上汽、沃尔沃、Polestar等乘用车定点,飞凡 R7、沃尔沃XC90、Polestar 3等车型预计在2022年年底实现上市量产,此外公司收购了激光雷达相关组件厂商,加快产业链上游整合脚步。

Luminar手握上汽、沃尔沃、Polestar等乘用车定点,加快合作生态构建及产业链上游整合。搭载Luminar Iris激光雷达的飞凡 R7、沃尔沃XC90、Polestar 3等车型预计在2022年年底实现上市量产,此外公司与奔驰、日产 、Mobileye、小马智行等客户达成合作,未来将有望拿到更多定点量产项目,获得出货量上的稳定性,进而达到500美元BOM的目标。除产业链下游乘用车及商用车的市场开拓外,Luminar近年来收购产业链上游探测器芯片、 激光器芯片及信号处理芯片制造商,加快垂直整合产业链以掌握供应链自主权,优化激光雷达 产品性能的同时控制成本。 其他自主品牌 华为、图达通、大疆览沃位于激光雷达市场第二梯队,华为入场后收获车型定点速度加快,图达通与蔚来绑定,大疆览沃上车进度停滞。

华为、图达通、大疆览沃位于激光雷达市场第二梯队,华为入场后收获定点速度加快,图达通与蔚来绑定,览沃上车进度停滞。2021年,华为、图达通以及览沃在全球激光雷达车载前装市场上占比7%、3%、3%。华为激光雷达已获得长城沙龙机甲龙、极狐阿尔法S全新HI版、哪吒 S、阿维塔 11车型定点, 同时以哈勃投资布局产业链上游,投资纵慧芯光及南京芯世界,未来有望跻身激光雷达国内第一梯队。图达通激光雷达使用1550nm激光波 长且探测距离远,目前搭载于ET5、ET7、ES7三款车型上,受益于与蔚来的深度绑定。大疆览沃HAP激光雷达走低成本路线,采用棱镜式,因高速旋转机器寿命受限且算法不适配等问题,目前仅有小鹏P5搭载,且后续小鹏新车型G9已更换供应商为速腾聚创。

智能驾驶激光雷达安装位置

当前各车型激光雷达搭载部署方案不尽相同,而激光雷达的安装数量及位置基于激光雷达性能、外观设计、车型价格、成本等多因素考量,目前大部分方案中激光雷达仍作为安全冗余器件,而非主传感器。

来源:头豹研究院编辑整理

激光雷达的安装数量及位置基于激光雷达性能、外观设计、车型价格、成本等多因素考量。从数量上看,目前单颗激光雷达FOV普遍为120°,无法单独实现需要360°信息的定位功能,因此部分车企选择部署多颗进行补盲。从位置上看,部署在车辆顶部有一定的高度优势且车辆发生碰撞或甩泥飞石影响较弱,从而能够监测远处的道路情况,获得更好的视野;位于车前保险杠处能够隐藏激光雷达部件,实现车身集成的同时更好地近场低矮障碍物;而位于车前两侧能够实现补盲及辅助性碰撞,增强安全冗余,但碰撞等场景下维修成本较高。目前大部分方案中激光雷达仍作为安全冗余器件,非主传感器。

智能驾驶激光雷达产线建设

国内外激光雷达厂商通常选择自建产线、外协代工、合作工厂三种方式生产激光雷达,而国内企业加快提高产能,扩产进程领先。

国内外激光雷达厂商通常选择自建产线、外协代工、合作工厂三种方式生产激光雷达,而国内企业加快提高产能,扩产进程领先。随着下游搭载激光雷达的车型增加,车企智能驾驶感知硬件军备竞赛加快,对激光雷达的需求走高,激光雷达供应商获得车型定点后将以增加产能为目标,交付车企订单。与国外厂商相比,由于中国市场定点车型 项目更多,国内玩家扩产动作更多,进程更快。 除了加快产线建设自建工厂掌握自主化产线把控成本外,由于短期内自建工厂认证时间长,投入团队大,激光雷达企业还会选择与汽车电子及消费电子类厂商合作,而同时这些厂商往往也是激光雷达企业的投资方,如速腾聚创与立讯精密,图达通与均胜电子,ibeo与采埃孚等。原其他汽车电子及消费电子类代工厂生产零部件的经验丰富,自动化程度高,因此选择外协代工或合资建设工厂,也成为目前激光雷达增加产能的选择之一。

编辑:黄飞

欢迎分享,转载请注明来源:内存溢出

微信扫一扫

微信扫一扫

支付宝扫一扫

支付宝扫一扫

评论列表(0条)