自2021第四季度以来,消费电子产品需求不断走弱,终端厂商由前三季的加大备货力度,迅速进入去库存的阶段。受消费电子疲软的影响, 导致相关厂商不得不做出砍单的决定。

| Oculus Quest 2销量已突破1000 万台,引领元宇宙发展热潮

此前,天风国际分析师郭明錤就曾透露,中国主要安卓手机品牌今年迄今已削减约1.7 亿部订单,约占原2022年全球出货计划的20%。近日,郭明錤又在推特上表示,Meta将2022年元宇宙硬件的出货量预测削减了40%,从原来的1000万-1100万台降至700万-800万台。

资料来源:郭明錤

此消息一出来,引起轩然大波,歌尔股份等产业链相关公司股价应声大跌。不过,第二天郭明錤出于压力就更正了预测,表示此前的预测是基于调查和判断,是其个人的预测,并非官方数据。更正后的内容为:预测2022年Meta的元宇宙硬件/耳机出货量下调25%-35%。

如今的元宇宙就像是处于“动荡期”,一阵微风都能引起波浪,浪声过后又回归平静。尽管郭明祺第二次更正了预测,总体来看Meta还是下调了订单量。在这个行业爆发的重要拐点时期,龙头公司削减订单的行为,无疑会引发资本市场对产业链中各环节的担忧。

事实上,Meta下修订单,主要是由于前期公司在补贴上花费了大量支出,未来降低补贴,下调出货预期也很正常。更何况,这仅是公司针对疫情等因素带来的全球经济衰退、通货膨胀而进行的常规性业务调整,并不会对元宇宙长期发展趋势有任何影响。

公开资料显示,Oculus成立于2012年,当年Oculus登陆美国众筹网站kickstarter,总共筹资近250万美元;2013年6月,Oculus宣布完成A轮1600万美元融资,由经纬创投领投;Facebook在2014年7月宣布以20亿美元的价格收购Oculus,被外界视为Facebook为未来买单的举措:“攻”可做虚拟现实领域的“苹果”,“守”可为下一个社交时代做准备。

近年来,从Oculus DK1到Oculus Quest 2 VR一体机,Oculus先后一共推出了六款VR硬件产品。其中2020年10月公司发布的Oculus Quest 2,可以说是元宇宙行业第一款具有划时代意义的产品。

相较于2019年的 Oculus Quest 1,Oculus Quest 2不仅在性能上进行了例行提升,而且还围绕视觉方面进行了以下升级:1、配备更强的高通XR2芯片、6GB内存,规格一跃成为最强阵营 ;2、屏幕由OLED改为LCD,分辨率、刷新率更高,透镜有所变化;3、价格下降,Oculus Quest 2起售价为299美元,相较于1代降低100美元。

定价299美元的Quest 2极具性价比。对于Meta而言,这是Meta进一步打开C端VR市场更明确的方式,彰显了Facebook要做 VR的坚定决心;对于用户而言,299美元的 Quest 2 可以让更多的人接触到 VR,从理论概念走进日常生活 ;对于行业而言,Quest 2 定价与配置增减的背后是基于Facebook强大的资金实力,Facebook不惜用补贴的策略来布局未来的VR生态,给VR初创企业带来了更大的动力,鞭策其加快前行步伐。

Oculus Quest 2与Oculus Quest 1技术参数比较

资料来源:VR陀螺

毫无疑问,凭借着极高的性价比,Oculus Quest 2迅速打开了市场,销量节节攀高。根据高通的数据统计,截止至2021年11月17日,Meta旗下的Oculus Quest 2销量已达到1000 万台。不仅对于Meta还是整个VR行业生态来说,这1000万销量奇点的里程碑意义重大,可以说是 “生态系统爆炸式繁荣”之前的关键门槛。

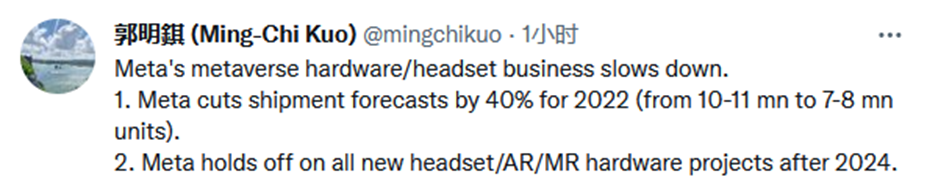

随着Facebook更名为Meta,各大厂商也陆续宣布正式进军元宇宙。海外由Meta引领,微软、苹果、谷歌等相继入局。国内各互联网大厂也不甘落后,腾讯、字节跳动、百度、阿里也纷纷开始布局元宇宙。目前各大厂商的布局模式主要以收购+结合自身产品为主。游戏行业,以腾讯、网易为主导;社交软件行业,字节跳动占得先机;而百度、阿里则更多的是在云计算、VR方向布局元宇宙。

全球主要大厂元宇宙布局情况

资料来源:芯八哥整理

| Oculus在国际市场占比接近80%,国内Pico正奋起直追

既然国内外大厂都在布局元宇宙,那么什么是元宇宙呢?

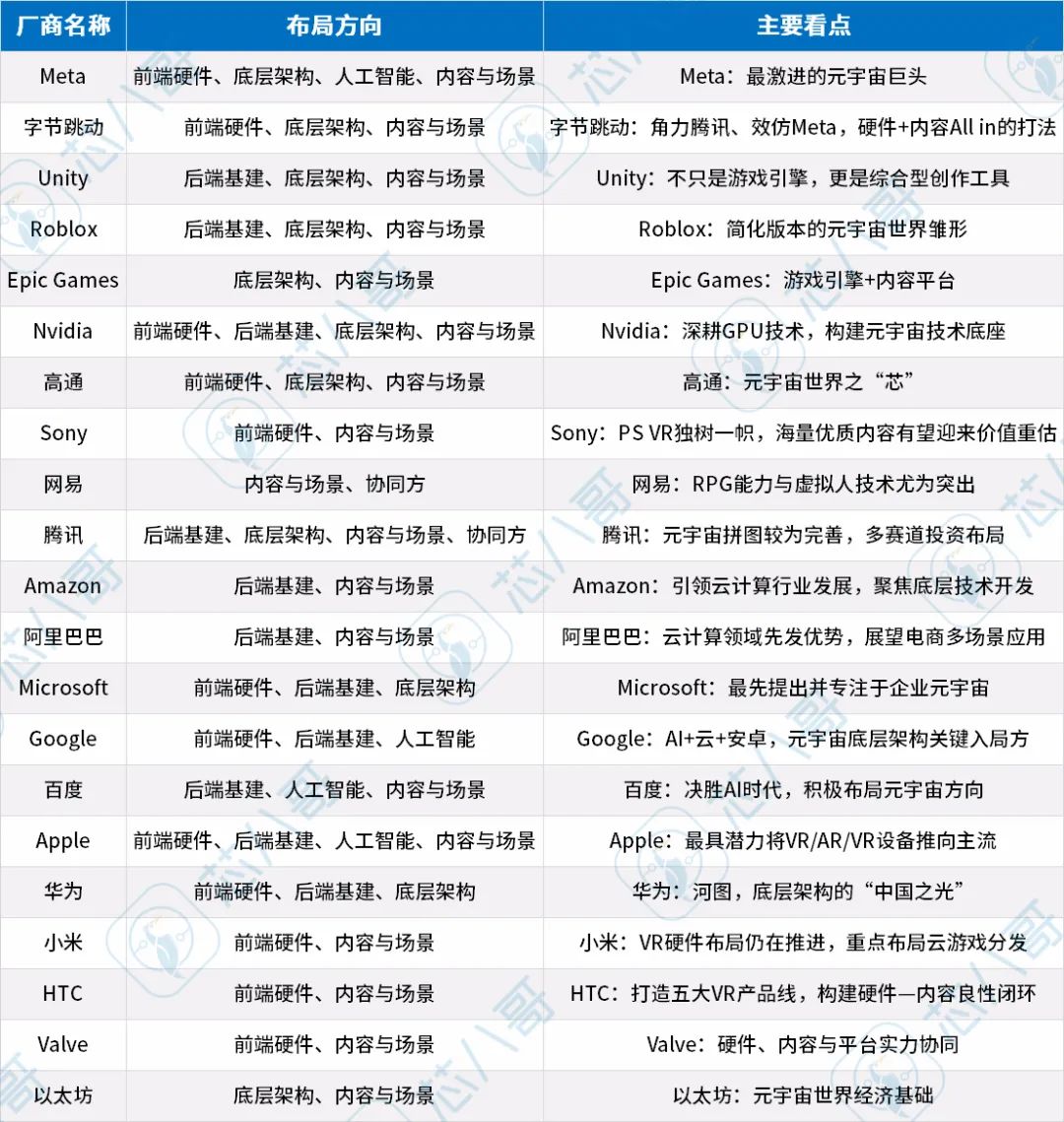

从定义来看,元宇宙是虚拟世界与现实世界的融合,是现实世界的数字化承载。参考ICT产业链,可以将其拆解为终端、承载、使能、计算和内容五个层面。其中,内容和终端是元宇宙的入口,通过 VR/AR、游戏等内容在终端呈现,实现元宇宙的开放互联和沉浸体验;使能层通过AI、区块链、3D引擎渲染建模等技术,构建虚拟世界、现实世界的数字孪生、经济系统等;承载和算力则是元宇宙的技术底座,元宇宙终端交互场景多样,内容应用丰富, VR/AR、全息影像、体感技术带来海量数据计算和传输需求,带动算力和 网络技术迭代,拉动ICT基础设施建设。

元宇宙产业链情况

资料来源:北京大学汇丰商学院

市场规模方面,由于行业巨头涌入、资本加入让AR /VR产业快速发展。根据IDC的最新报告,2021年全球AR /VR产业总投资规模接近146.77亿美元,预计到2026年将增至747.30亿美元,年复合增长率高达38.48%。

对于中国市场,IDC预测,2021年中国AR/VR市场相关支出规模约为21.3亿美元,并将在2026年增至130.8亿美元,五年CAGR预计将达43.8%,增速位列全球第一,为全球第二大单一国家市场。

资料来源:IDC

出货量方面,根据IDC数据显示,2021 年全球VR/AR 头显出货量为 1123 万台,同比增长 92.1%。其中VR 头显出货量达1095 万台,突破年出货量1000 万台的行业重要拐点。此外,根据 VR 陀螺 统计,2022 年上半年全球 VR 头显的出货量约 684 万台,同比增长 60%。中国 VR 头显出货量为 60.58 万台,占比约8.86%。

从竞争格局来看,据 VR 陀螺统计的数据显示,海外市场仍由Oculus主导,其占据 78.11%的市场份额。国产品牌 Pico占比 11.16%,位居全球第二;爱奇艺占比 0.73%,位居第五;虽然Oculus在国际市场上无可阻挡,但在中国市场,市占率最高的却是本土厂商Pico,其市占率达到了70%。

资料来源:Wellsenn XR

与Meta Oculus相比,Pico的核心差距除了游戏内容生态外,在出货量上也落后一大截。从最新的数据来看, Pico 系列旗舰产品 Pico Neo3 自 2021 年 5 月发布以来,销量高速增长,22H1 出货量达 37 万台,是 2021 全年的 74%。这一成绩看上去不错,然而海外头部硬件厂商Oculus出货量仍遥遥领先,22H1 销量约为 590 万台,是 Pico 的 15 倍。

Oculus与Pico主要产品技术参数比较情况

资料来源:VR陀螺

此外,二者也并非在同一市场直接竞争,Oculus Quest 2 销往以欧美为主的 22 个国家和地区,而 Pico 主要在中国大陆地区发售。然而,Pico 近期出海动作频繁,先后于4月宣布于欧洲地区推出 Pico Neo 3 Link,6月开始组建美国团队,公开招聘内容、VR软硬件开发、销售等多个重要岗位的负责人,未来有望在全球市场与Quest 展开正面竞争。

从终端产品形态来看,目前VR/AR主要硬件产品包括VR一体机、VR分体机、PC VR、AR一体机、AR分体机等多种形态。其中一体机是VR设备主流形态,占比超过80%。

以 2019 年 Oculus 发布第一代 6DOF VR 一体机 Quest为起点,独立算力、独立显示、独立内容平台的 VR一体机开始成为VR设备主流形态,2021年有 Pico Neo 3、爱奇艺奇遇 3、Nolo Sonic、HTC Vive Focus 3 等一体机新品发布。此外,再加上此前的爆品Oculus Quest 2的继续热销,预计未来一体机仍将主导 VR 头显市场,并有望挤占 PC VR 份额。

| 芯片在终端设备成本占比接近50%,已切入VR/AR的消费电子厂商有望长期受益

业内周知,传统互联网在时间性上已达极限,元宇宙为传统互联网增加了空间性维度,它将赋予用户时空拓展层面上的全新体验与价值,为用户创造沉浸式、交互式、更多感官维度的体验将是元宇宙的技术主脉络。

从元宇宙本质来看,主要是数字化人的感官体验—不仅是视觉、听觉,也包括触觉、味觉、嗅觉等,且作用于人的三个维度—时间、空间、体验。就如电影《黑客帝国》《盗梦空间》之中描绘的那样,元宇宙的核心逻辑是把我们身上所有的眼耳鼻舌身意等感官全部数字化,让感官体验在虚拟世界之中与现实世界几乎没有差别,这也是元宇宙有如此大魅力的原因所在。

作为下一代互联网的主要发展方向,全球VR/AR投融资保持持续活跃。据VR陀螺的数据显示,1H22全球 VR/AR 产业融资并购规模总额为312.6 亿元,相较1H21的228.3亿元同比增长37%;融资并购事件数为 172起,同比增长17%,投资活跃度整体较高。

2022年6月,全球VR/AR 融资并购金额为16.65亿元,共发生26起 VR/AR 投融资事件。其中燧光科技完成 1.25 亿元A4轮融资,持续加大研发投入;Proximie 已完成 8,000 万美元C轮融资,致力成为一个提供互联手术护理的集中平台;Transfr VR 获 3,500 万美元 B 轮投资,推动VR 技术模拟培训市场深入开拓。

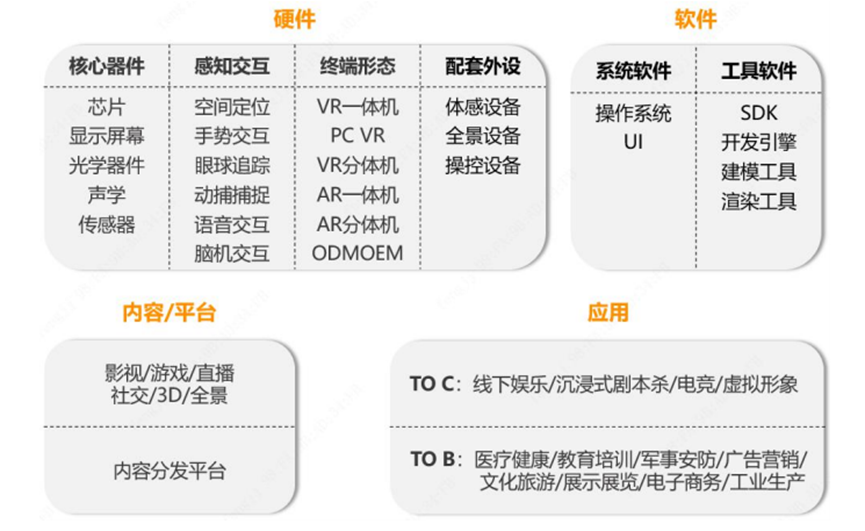

从价值链来看,科技产业的代际更迭,价值链转移符合“基础设施-硬件-软件-平台-应用和服务”规律。因此,在元宇宙的初期,从当前的技术与需求来说,硬件设备是接入VR/AR体验的基础,发展逻辑更为顺畅。Meta的Quest产品具有先发优势,而国内产业在硬件上也具备一定的技术优势,目前的机会主要在于上游元器件、整机代工与整机厂商。

具体来看,上游元器件包括光学与显示模块(光学镜片、显示屏、摄像头等),计算模块(芯片等),声学模块(扬声器等),交互模块(传感器等)等。从Quest2的拆解图可以看到,芯片和显示光学模块是VR设备中最为重要的硬件。其中,芯片在终端设备中成本占比接近50%,其次是显示模块,包括LCD、OLED的占比达到20%—25%,镜片以及摄像头等光学模块占比也达到了6%—10%。

Meta Quest2的拆解图

资料来源:网络

值得强调的是,AR/VR设备主要组成部分与手机产业链重合度较高。因此,现有手机产业链各环节的国内上市公司未来均有望切入全球VR/AR供应链,从而受益于AR/VR的价量齐升。

AR/VR硬件产业链情况

资料来源:芯八哥整理

当中,以布局VR/AR产业前沿技术、进入全球VR/AR品牌厂商供应链的国内上市公司更值得关注。包括提供整机解决方案的歌尔股份,提供显示屏的京东方,提供 CIS 芯片的韦尔股份,提供光学组件或模组的舜宇光学科技、蓝特光学、联创电子,以及提供PCB的鹏鼎控股、东山精密等。

| 写在最后

VR/AR作为下一代计算平台,其产业轮动周期已然开启。参照此前手机这一硬件的布局思路,在新硬件崛起的带动下,VR/AR产业的硬件、软件、内容、应用等均会面临重构。未来,随着硬件普及率的提升,VR/AR的生态将进一步完善。其中全产业链布局的先行者,有望长期受益于VR/AR作为下一代移动终端的成长红利。

欢迎分享,转载请注明来源:内存溢出

微信扫一扫

微信扫一扫

支付宝扫一扫

支付宝扫一扫

评论列表(0条)